بازوی پژوهشی مجلس شورای اسلامی در گزارشی به بررسی راهکارهای کوتاهمدت و بلندمدت مهار تورم در ایران پرداخته است. عامل اصلی ایجاد تورم در بازه بلندمدت که منجر به میانگین تورم بالاتر در ایران نسبت به کشورهای دیگر شده، رشد بالای نقدینگی مازاد بر رشد تولید است. البته باید توجه کرد که رشد نقدینگی خود بهصورت درونزا معلول ناترازیهای درآمد-هزینه در اقتصاد کشور است.

ناترازی درآمد-هزینه در مقیاس اقتصاد کلان، به معنای سبقت رشد مخارج از رشد درآمد ملی است. ازطرفی عامل ایجاد نوسانات تورم حول روند بلندمدت در اقتصاد، در بازههای کوتاهمدت وابسته به لنگر اسمی انتظارات تورمی (که در اقتصاد ایران نرخ ارز غیررسمی بوده) و واکنش سیاستگذار پولی به این نوسانات است. بر این اساس، مرکز پژوهشهای مجلس، راهکارهای مهار تورم براساس افق زمانی اثرگذاری اقدامات، در دودسته کوتاهمدت و بلندمدت بیان کرده است. به این ترتیب، اقداماتی که در کوتاهمدت بر کنترل تورم تاثیر دارد، شامل حداقلسازی نوسانات نرخ ارز حول روند بلندمدت نرخ ارز حقیقی، حکمرانی ریال و تقویت سیاستگذاری پولی توسط بانک مرکزی است. ازطرفی اقدامات با دامنه اثرگذاری بلندمدت نیز شامل کنترل کمیت و نظارت بر کیفیت نقدینگی، اصلاح نظام بانکی و شناسایی بانکهای ناسالم، اصلاح ساختار بودجه و بهبود تراز عملیاتی، عدم استفاده از استراتژی قیمتگذاری برای مهار تورم، اصلاح ناترازی صندوقهای بازنشستگی، کاهش حجم نقدینگی موجود و تغییر لنگر اسمی میشود.

تورم؛ پاشنه آشیل اقتصاد ایران

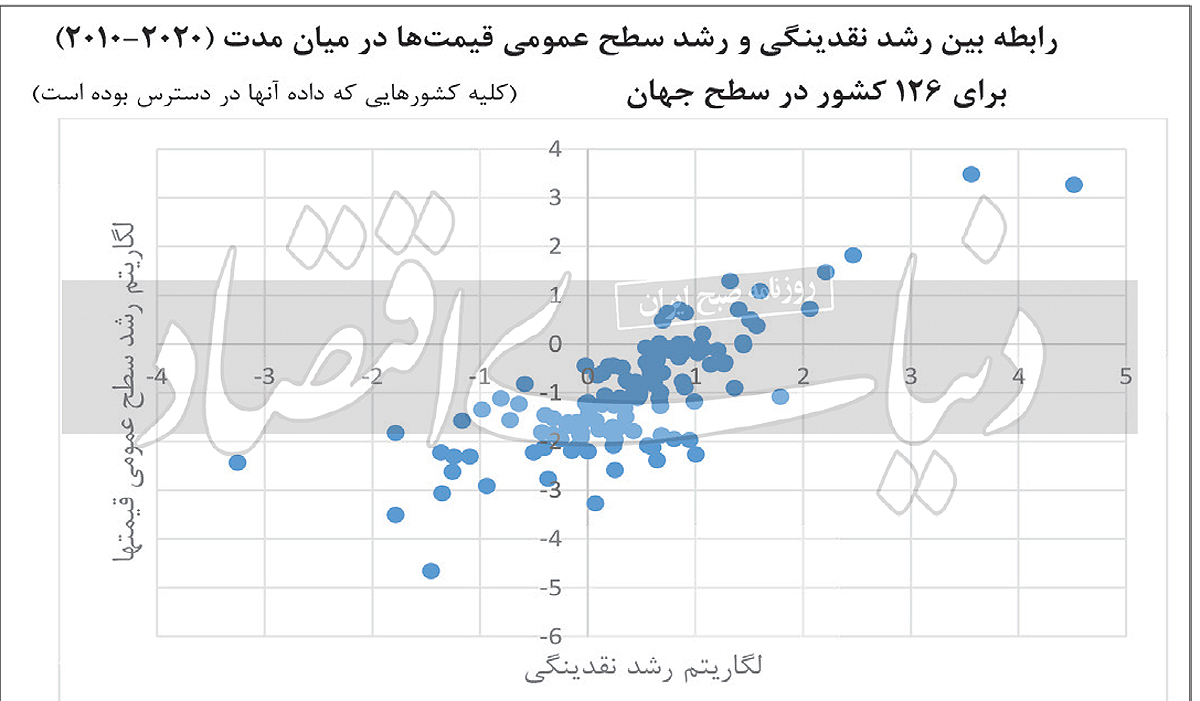

مهار تورم و ایجاد رشد اقتصادی از مهمترین اهداف اقتصاد کلان است و باتوجه به وقوع تورمهای بالا و پرنوسان و همچنین تجربه رشد اقتصادی بسیار پایین در سالهای قبل، این دو مهم بهعنوان شعار سال۱40۲ تعیین شدهاند. بررسیهای مختلف گزارش مرکز پژوهشها نشان میدهد که میان نرخ رشد نقدینگی و نرخ تورم برای همه کشورها در بازه زمانی بلندمدت، همبستگی بالایی وجود دارد. بهنظر میرسد عامل اصلی ایجاد تورم در بازه بلندمدت که منجر به میانگین تورم بالاتر در ایران نسبت به کشورهای دیگر شده، رشد بالای نقدینگی مازاد بر رشد تولید است. البته باید توجه کرد که رشد نقدینگی، با وجود آنکه مهمترین عامل ایجادکننده تورم در بلندمدت است، خود بهصورت درونزا معلول ناترازیهای درآمد-هزینه در اقتصاد ایران است.

ناترازی درآمد-هزینه در مقیاس اقتصاد کلان، بهمعنای سبقت رشد مخارج از رشد درآمد ملی است. این توصیف از ناترازی را میتوان در مقیاسی کوچکتر برای هریک از نهادهای اقتصادی نیز بهکار گرفت. بهطور مشخص ناترازی مرتبط با عملیات مالی دولت شامل بودجه عمومی و عملیات فرابودجهای، ناترازی شبکه بانکی، ناترازی صندوقهای بازنشستگی و ناترازیهای بنگاهها، همگی محصول ایجاد مخارجی بیشتر از درآمدهای این نهادها است. ازسوی دیگر و در مقیاس زمانی کوتاهمدت، عامل اصلی که میتواند نوسانات تورمی حول نرخ تورم بلندمدت را توضیح دهد، تغییرات نرخ ارز است. نرخ ارز به این دلیل که بهصورت تاریخی لنگر انتظارات تورمی در اقتصاد ایران است، نقش محوری در شکلدهی به انتظارات تورمی دارد و از اینرو خود منجر به تغییرات نرخ تورم در کوتاهمدت میشود.

راهکارهای کوتاهمدت مهار تورم

اولین راهکار ارائهشده در گزارش مرکز پژوهشها، پیشگیری از ایجاد تکانه ارزی و حداقلسازی نوسانات نرخ حول روند است. بازار ارز مانند بازار دارایی، اطلاعات زیادی مانند وضعیت فروش نفت و ذخایر ارزی، وضعیت کسری بودجه دولت، کیفیت سیاستگذاری، میزان نااطمینانی و موارد مهم دیگر را نمایان میکند. ازطرفی با توجه به میزان اعتبار بانک مرکزی و زمانبر بودن تغییر چارچوب سیاستگذاری پولی و همچنین نگاه فعالان اقتصادی، ادامه لنگر اسمی بودن نرخ ارز را باید به مثابه یک واقعیت انکارناپذیر در نظر گرفت و همزمان برای تغییر آن تلاش کرد. درحال حاضر، در نبود بازار ارز کارآ و مصون از مداخلات دستوری، بازار غیررسمی ارز نقش لنگر اسمی ارز را دارد. بنابراین بهمنظور مهار تورم کوتاهمدت در چارچوب ثباتبخشی به نرخ ارز، باید چند اقدام مهم را انجام داد.

مهمترین اقدام این است که هرنوع نرخ دستوری ارز، مخصوصا نرخ 28هزار و 500تومانی و سقف دستوری نرخ ارز در مرکز مبادله باید حذف شود و تمام عرضه و تقاضاهای ارزی در مرکز مبادله طلا و ارز ایران و مدیریت بازار ارز با مداخلات غیردستوری و غیرقیمتی و مطابق با قانون بانک مرکزی جمهوری اسلامی ایران انجام شود. راهکار دیگر مهار کوتاهمدت تورم که در گزارش مرکز پژوهشها به آن اشاره شده، اتخاذ سیاستهای پولی مناسب توسط بانک مرکزی است. یکی از اهداف اصلی سیاست پولی در بانکهای مرکزی دنیا کاهش نوسانات هدف عملیاتی و جلوگیری از ایجاد تکانههای قیمتی در اقتصاد کلان است.

بر این اساس لازم است بانک مرکزی سازگار با دامنه مجاز مسیر نرخ ارز و همچنین سیاست کنترل رشد ترازنامه بانکها، نسبت به انجام عملیات بازار باز بهصورتی عمل کند که ذخایر مورد نیاز شبکه بانکی صرفا از طریق عملیات بازار باز یا پرداخت تسهیلات قاعدهمند تامین شود. بهصورت مشخص، بانک مرکزی باید نسبت به تراکنشهای کلان مالی دولت که موجب نوسان و انحراف هدف عملیاتی میشوند، واکنش متناسب نشان دهد. به بیان دیگر اگر تراکنشهای مالی دولت منجر به نوسانات شدید در نرخ سود بینبانکی و تغییرات پایه پولی میشود، بانک مرکزی باید ورود فعالانه داشته باشد و از انحراف حجم پایه پولی و نقدینگی از میزان هدفگذاریشده جلوگیری کند.

همچنین درصورتیکه بانک مرکزی بهمنظور بازگرداندن نرخ ارز به دالان مدنظر خود مجبور به دخالت در بازار ارز و جبران شوکهای ارزی شود، لازم است عملیات خنثیسازی را برای جلوگیری از تغییر پایه پولی از مقدار هدفگذاری شده از این محل انجام دهد. در این شرایط تا زمانی که کلهای پولی در محدوده هدفگذاریشده خود هستند، نباید نگران افزایش نوسانات نرخ سود بینبانکی بود. بانک مرکزی همچنین باید با استفاده از سیاستهای ارتباطی مناسب، از اثر اعلام سیاستهای پولی استفاده کرده و علاوهبر این در مسیر تغییر لنگر اسمی بهسوی هدف عملیاتی بانک مرکزی اقدام کند.

راهکارهای بلندمدت مهار تورم

برمبنای گزارش بازوی پژوهشی مجلس، اولین اقدام در راستای مهار بلندمدت تورم، کنترل کمیت نقدینگی و نظارت جدی بر کیفیت توزیع نقدینگی و تسهیلات در اقتصاد است. به این منطور، سیاست حدگذاری ترازنامه بانکها برای کنترل کمیت نقدینگی باید بهصورت کامل انجام شود؛ بهصورتیکه متوسط نرخ رشد نقدینگی در ۳سال آینده به زیر۲0درصد کاهش پیدا کند. اقدام دوم برای مهار بلندمدت تورم، اصلاح نظام بانکی و جلوگیری از فعالیت بانکهای ناسالم است. ناترازیهای موجود در اقتصاد ریشه رشد بالای نقدینگی مازاد بر تولید هستند و یکی از آنها، ناترازی بانکی است. بنابراین بدون خاتمهدادن به فعالیت بانکهای شدیدا ناسالم و بازسازی بانکهای ناسالم، نمیتوان کاهش پایدار تورم را در دسترس دانست.

اقدام سومی که مرکز پژوهشها پیشنهاد داده، اصلاح ساختار بودجه و بهبود تراز عملیاتی بودجه سال1402 است. چهارمین اقدام، عدم استفاده از قیمتگذاری بهعنوان استراتژی مهار تورم عنوان شده است. قیمتگذاری دولتی نهاده و ستانده در صنایع مختلف ازجمله خودروسازی، لوازم خانگی، صنایع معدنی و فلزی که عمدتا همراه با تعدیل مناسب و بهموقع همراه نیست، باعث میشود جریان وجوه نقد این بنگاهها با مشکل مواجه شده و تداوم فعالیت بنگاهها و تامین سرمایه در گردش آن صرفا با استقراض از بانکها امکانپذیر باشد و منجر به پایداری افزایش نقدینگی شود. بنابراین این سیاست نهتنها در مهار تورم نقشی ندارد، بلکه اولا از طریق ایجاد مشکل در جریان وجوه نقد بنگاهها و ایجاد ناترازی در بودجه دولت و ترازنامه بانکها منجر به تشدید عوامل بنیادی ایجادکننده تورم میشود و ثانیا بهواسطه اخلال در قیمتهای نسبی، آثار منفی و مضر تورم را در خود دارد.

پیشنهاد پنجم مرکز پژوهشها، اصلاح ناترازی صندوقهای بازنشستگی است. درباره صندوقهای بازنشستگی نیز کلیه اقدامات اصلاحی برای حل ناترازی موجود باید در دستور کار قرار گیرد. ششمین مورد پیشنهادی این نهاد پژوهشی، اقدامات ناظر به کاهش حجم نقدینگی موجود است. درواقع یکیاز اقدامات مهم برای عدم رشد نقدینگی موجود و کاهش تورم، فروش اموال مازاد بانکها و وصول مطالبات غیرجاری است. بنابر گزارشهای وزرات امور اقتصادی و دارایی میزان اموال مازاد بانکهای دولتی و خصوصیشده، حدود ۲00هزار میلیارد تومان برآورد شده که میتوان با استفاده از اختیارات هیات مولدسازی داراییها، واگذاری این اموال را سرعت بخشید. آخرین اقدام پیشنهادی ازسوی مرکز پژوهشهای مجلس نیز، تغییر لنگر اسمی است.

البته در این گزارش تاکید شده است که تغییر لنگر اسمی برای مدیریت و کنترل تورم در کشور یک پروژه زمانبر و بلندمدت است که مستلزم افزایش هرچه بیشتر اقتدار و اعتبار بانک مرکزی برای انتقال لنگر اسمی بوده و با اقداماتی مانند اجرای واقعی نظام ارزی شناور مدیریتشده، افزایش شفافیت در تصمیمات و مصوبات بانک مرکزی، انتشار مداوم آمار، تحلیل و پیشبینیهای دقیق از مسیر متغیرهای کلان اقتصادی و خودداری از بیان اظهارات با احتمال تحقق اندک با هدف مراقبت حداکثری از اعتبار بانک مرکزی قابل انجام است.

ثبت دیدگاه

مجموع دیدگاهها : 0در انتظار بررسی : 0انتشار یافته : ۰