نفت بدون تردید نقش غیرقابل انکاری در گسترش امکانات روبنایی و زیربنایی و ارتقای رفاه ایرانیان در نیمقرن اخیر ایفا کرده است. اما همین نفت در عین حال آنچنان پیامدهایی به بار آورده که بسیاری را بر آن داشته است تا نفت را مانع توسعهیافتگی ایران و عامل بسیاری از مشکلات اقتصادی و اجتماعی آن بدانند. نفت چه کرده که باعث شده است نزد بسیاری از ایرانیان، سفیدیهای آن تحتالشعاع سیاهیهایش قرار گیرد؟ ماجرا از این قرار است که دولت با در اختیار گرفتن مالکیت نفت، از محل فروش آن دارایی بزرگی خارج از جریان طبیعی و نهادی اقتصاد و بدون اینکه عوامل اقتصادی داخلی اعم از کار و سرمایه چندان درگیر آن باشند بهدست میآورد و آن را وارد اقتصاد داخلی میکند و تبدیل به ریال میکند تا خرج کند (مثلا راه بسازد یا حقوق بدهد).

در واقع با توجه به رانت بسیار بالایی که در ارزش نفت نهفته است دولت با فروش نفت و بهدست آوردن ارز، قدرت خرید جدید و بزرگی بدون اینکه در برابرش کالا یا خدمتی ارائه کرده باشد، وارد اقتصاد داخلی میکند. دولت با این کار در واقع پول جدیدی در حجمی عظیم به شکل ارز یا دارایی خارجی خلق میکند و با آن به مصاف اقتصاد داخلی میرود. برای اینکه بزرگی این خلق پول جدید و قدرت خرید ناشی از آن قابل لمس باشد، کافی است بدانیم ارزش منابع تزریقشده به بودجه دولت از محل فروش نفت از سال1342 تا 1400، به قیمتهای 1400 جمعا نزدیک 16هزار همت بوده است که 3.3برابر نقدینگی و بالای 26برابر پایه پولی در پایان 1400 است.

خلق پول و قدرت خرید جدید از محل نفت، به این محدود نمیشود، بلکه مقادیری بزرگتر از رقم مذکور عمدتا از طریق قیمتگذاری حاملهای انرژی یا از طریق حسابداری تهاتری در بودجه دولت و شرکتهای دولتی بهصورت پنهان وارد اقتصاد داخلی میشود و ایفای نقش میکند. بانک جهانی، نسبت رانت نفت به تولید ناخالص داخلی کشورهای مختلف را محاسبه و دادههای آن را منتشر میکند. با استفاده از این دادهها میتوان مقدار رانت نفت را برای ایران محاسبه کرد که هم بخش آشکار و هم بخش پنهان خلق پول و قدرت خرید جدید از محل فروش نفت را نشان میدهد. بر این اساس ارزش رانت نفت از 1352 تا 1400، به قیمتهای1400 جمعا نزدیک 38.4هزار همت بوده است که نزدیک به 8برابر نقدینگی و 64برابر پایه پولی در پایان 1400 است. مجموع رانت نفت طی این دوره بالغ بر 2.1هزار میلیارد دلار بوده که به قیمتهای پایان2021، نزدیک 3.6هزار میلیارد دلار خواهد شد.

اما این خلق پول و قدرت خرید جدید چه پیامدهایی برای اقتصاد ایران دارد؟

ایجاد پول و قدرت خرید جدید از طریق ورود ارز نفتی و برونزا به اقتصاد در مقیاسهایی که بیان شد، درصورتیکه آن ارز رأسا توسط دولت در بازار به فروش برسد تا خریدار، آن را صرف واردات کند از یک سو بهدلیل سرکوب ارزی که اتفاق خواهد افتاد قیمت کالاهای خارجی را بهشدت کاهش میدهد و از سوی دیگر تقاضا برای ریال را شدیدا بالا میبرد و این باعث جهش بزرگی در نرخ بهره خواهد شد؛ چون یک تقاضای جدید و بسیار بزرگ برای ریال است که در بیرون و خارج از فعلوانفعالات درون اقتصاد ایجاد شده است. در نتیجه افزایش شدید نرخ بهره، هزینههای تولید افزایش و تقاضای کل کاهش مییابد که نتیجه آن از دست رفتن توجیه اقتصادی برای بسیاری از سرمایهگذاریها در داخل خواهد بود.

ضمن آنکه نظام بانکی نیز هم به خاطر افزایش نرخ بهره و هم تقاضای بالای ریال در معرض سقوط قرار میگیرد؛ البته در نتیجه سرکوب ارزی و افزایش شدید نرخ بهره، طبعا سطح عمومی قیمتها کاهش خواهد یافت. مشاهده میشود که به جز اثر کاهنده بر تورم، همه نیروهای مورد اشاره در جهت تخریب رشد اقتصادی و کاهش رقابتپذیری اقتصاد داخلی عمل میکنند و در نهایت به بروز اپیدمی بیماری هلندی در اقتصاد منجر خواهد شد. اما آنچه در واقعیت روی میدهد چنین نیست؛ چون حجم ارزی که دولت قصد دارد وارد اقتصاد کند بسیار بزرگ است و درون اقتصاد ریالش به دلایلی که بیان شد به راحتی قابل تامین نیست.

طی دوره 1342 تا 1400، نسبت عایدات نفتی بودجه دولت بهطور متوسط سالانه بالای 35درصد نقدینگی و 99درصد پایه پولی ابتدای سال بوده است. متوسط سالانه نسبت رانت نفت به نقدینگی و پایه پولی ابتدای هر سال نیز برای دوره 1352 تا 1400 به ترتیب 61 و 200درصد را نشان میدهد.

دولت برای فرار از این مشکلات بهویژه کمبود ریال و افزایش شدید نرخ بهره، از یک روش سرراست و بدون دردسر استفاده میکند که آن هم چیزی نیست جز مراجعه به بانک مرکزی و گرفتن ریال از او در مقابل تحویل ارز. یعنی دولت ارز را دریک سیستم اداری و نه بازاری به بانک مرکزی میفروشد و مابهازای ریالی آن را دریافت و خرج میکند و لذا پول جدیدی چاپ میشود. طبعا مصرف ریال دریافتی از بانک مرکزی توسط دولت (خرج کردن پول بیرونی خلقشده)، بهصورت قدرت خرید جدید عمل میکند و سبب افزایش سطح عمومی قیمتها خواهد شد.

اما بانک مرکزی هم نمیتواند بلافاصله ارزهای خریداریشده را بفروشد و ریال خلقشده را جمع کند؛ چون بانک مرکزی نیز مشابه دولت با همان مشکل محدودیت ریال در بازار مواجه است و اگر چنین کاری بکند نرخ بهره بهشدت بالا خواهد رفت. بنابراین یا بخشی از آن ارز را نمیفروشد که نتیجهاش افزایش خالص داراییهای خارجی است یا اینکه اگر هم فروخت بهدلیل محدودیت ریال در اقتصاد نسبت به حجم ارزی که فروخته میشود و همچنین احتمال ایجاد یا تشدید ناترازی بانکی و بروز بیثباتی مالی، نمیتواند ریال آن را جمع کند (نمیتواند عقیمسازی پایه پولی را انجام دهد) و لذا بدهی بانکها به بانک مرکزی افزایش مییابد. در واقع در این حالت، اثر سرکوبکنندگی ارزهای رانتی که منجر به بیماری هلندی میشود همچنان فعال است؛ بدون اینکه اثر عقیمسازی آن روی پایه پولی عمل کند. در واقع در این حالت از یکسو با سرکوب نرخ ارز قیمت کالاهای خارجی برای ایرانیان شدیدا کاهش مییابد و از سوی دیگر با افزایش پول بیرونی در مقطع خرید ارز از دولت، سطح عمومی قیمتها افزایش مییابد. در واقع از چندسو بر اقتصاد فشار وارد میشود و نسبت قیمت کالاهای داخلی به خارجی افزایش مییابد و رقابتپذیری اقتصاد داخلی را نابود میکند. ضمن آنکه تورمهای مستمر و بالای بالفعل و بالقوه را برای اقتصاد به ارمغان میآورد.

مساله وقتی جالب میشود که دولت برخی وقتها که به ارزهای نفتی دسترسی ندارد آن را به بانک مرکزی پیشفروش و ریالش را دریافت میکند؛ مثل شرایط تحریمی دهه۹۰ بهویژه ۹۱ تا 93 و از ۹۷ به بعد. در این صورت علاوه بر مشکلات فوقالذکر، یک مشکل هم اضافه میشود آن هم عدم امکان سرکوب ارزی است.

البته این مورد میتواند منافعی نیز داشته باشد؛ چون احتمال دارد از شدت افزایش قیمتهای داخلی به خارجی بکاهد؛ اما بهدلیل اینکه این در شرایط بحرانی چون تحریم اتفاق میافتد اثر مثبت چندانی بر تولید متصور نیست؛ اگر هم اتفاق مثبتی از این منظر بیفتد، به این دلیل که اخلال در روابط بینالمللی نیز بر میل به سرمایهگذاری مولد اثر شدیدا منفی دارد، ناپایدار خواهد بود.

مسالهای که موضوع نفت را بغرنجتر میکند آنجاست که دسترسی دولت به این ارزها بسیار پرنوسان است که این هم مشکل را بیش از پیش حادتر میکند و موجود بزرگی چون اقتصاد را مکررا چون زلزلهای بزرگ تکان و قبض و بسط میدهد و به این ترتیب استخوانهایش را خرد میکند.

موضوعی که مطرح شد اگر برای یکی دو بار بود شاید مشکل در این ابعاد گسترش نمییافت؛ اما مساله آن است که رانت نفت جریان پیوستهای است که بیش از ۵۰ سال است ادامه دارد؛ یعنی هنوز یک پارت چند 10میلیارد دلاری با همه مشکلاتی که موجب میشود هضم نشده، پارت بعدی از راه میرسد و روز از نو و روزی از نو. به عبارت دیگر تزریق رانت نفت به اقتصاد داخلی، عامل استمرار رشد بالای پایه پولی و نقدینگی و همچنین پایداری بیماری هلندی در اقتصاد ایران است.

به مسائل فوق باید فساد و انواع رانتجوییها و رانتخواریهایی که در چنین بستری بهصورت طبیعی شکل میگیرد، افزود. ناکارآمدیهایی که به مدد این رانت پنهان میماند یا هزینههایی که بدون اینکه نیازی به آن باشد به خاطر وجود این منبع تقریبا رایگان، صورتحساب میخورد از دیگر پیامدهای مخرب تزریق بیامان رانت نفت به اقتصاد ایران است.

خلاصه آنکه این نحوه عمل درباره رانت نفت طی دهههای اخیر، زمینه را برای رشد مستمر پایه پولی و نقدینگی فراهم کرده که نتیجهاش تورم بالا و مزمن است، منجر به اپیدمی بیماری هلندی در اقتصاد ایران شده که مانعی جدی برای رشد و توسعه اقتصادی است، سبب تبدیل دولت به دستگاه توزیع رانت به جای سیاستگذاری و به تبع خود گسترش فساد و رانتجویی و رانتخواری شده، ابزاری برای دور زدن ناکارآمدیها شده و نهایتا اینکه تا حد زیادی دولت را به لحاظ مالی از جامعه مستقل و بینیاز کرده است.

چه باید کرد؟

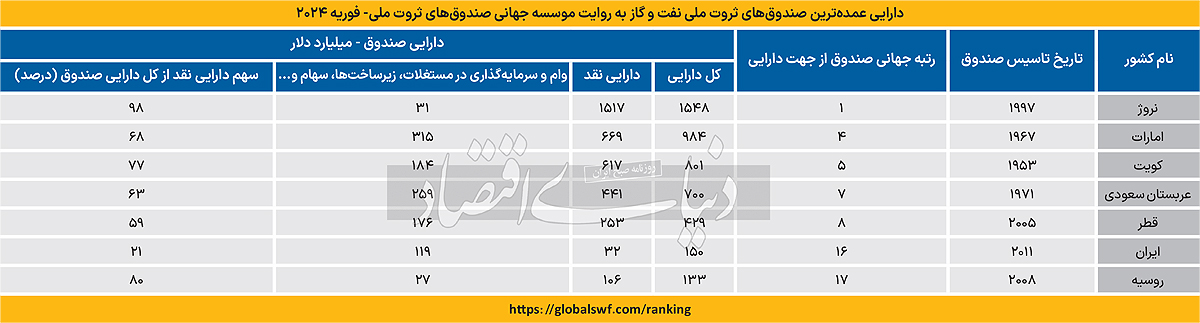

بسیاری از کشورهایی که بهصورت بالقوه با چنین مشکلی روبهرو هستند با شناخت و درک درست موضوع، با دور نگه داشتن رانت نفت از اقتصاد داخلی و وارد کردن آن به بازارهای مالی و غیرمالی جهانی، مانع از آن میشوند که رانت نفت سلامت و پویایی اقتصاد داخلی آنها را تخریب کند. آنها منابع حاصل از فروش نفت را در قالب انواع صندوقهای ثروت ملی در اقتصاد جهانی سرمایهگذاری میکنند تا به جای اصل آن از بازده سرمایهگذاریاش بهرهبرداری کنند که به این ترتیب این منبع برای نسلهای بعدی هم باقی خواهد ماند. ولی ایران از همان ابتدا چنین کاری نکرده و از برنامه سوم بعد از انقلاب هم که حساب ذخیره ارزی و بعدها صندوق توسعه ملی برای این منظور ایجاد شد، عملا به اهداف خود دست نیافته است. در جدول، میزان انباشت ثروت از محل نفت و گاز توسط عمدهترین کشورهای فروشنده آن آمده است که مرور آن بهویژه مقایسه وضعیت نروژ با وضعیت ایران بسیار درسآموز است.

روشن است که اجرای رویکرد فوق برای ایران بهخاطر روابط خارجی تنشآلود، با پیچیدگیها و دشواریهای زیاد و جدی روبهرواست. اما به هر حال همانطور که بیان شد تزریق رانت نفت به اقتصاد داخلی پیامدهای اقتصادی و اجتماعی مخرب و گسترده و عمیقی طی سالهای طولانی به همراه داشته است. بنابراین برداشتن موانع بهرهبرداری کارآمد از منابع نفتی از اهمیت بسیار بالایی برخوردار است و چون بهنظر میرسد اصلیترین مانع در این ارتباط تنشهای مزمن موجود در روابط خارجی است که با تنشهای موجود در روابط داخلی نیز ارتباط تنگاتنگ و دوسویه دارد، از اینرو برای رهایی از تبعات منفی و مخرب رانت نفت باید فکری برای تنشهای مزمن موجود در روابط داخلی و خارجی کرد تا اقتصاد کشور در مسیر بهبود قرار گیرد.

مساله آنگاه نگرانکنندهتر میشود که به جای این کار، از رانت نفت بهعنوان ابزاری برای دور زدن تنشهای مزمن مورد اشاره استفاده شود. به هر حال اگر در پی رفع مصائب نفت هستیم، باید تنشهای مورد اشاره را درمان کنیم. منظور از درمان هم لزوما رفع تحریم، مذاکره، پیوستن به افایتیاف و نظایر آن نیست، بلکه مساله این است که اگر هدف توسعه و پیشرفت است، باید راهی عملی با هزینهای قابل تحمل برای رفع تنش در روابط داخلی و خارجی تدبیر و اجرا کرد. تردیدی نیست که تنشزدایی و به دنبال آن سیاستگذاری صحیح در حوزه رانت نفت، تصویر سیاهی را از چهره نفت زدوده و سفیدیهای آن را به همه نشان خواهد داد.

ثبت دیدگاه

مجموع دیدگاهها : 0در انتظار بررسی : 0انتشار یافته : ۰