کاهش تولیدی که موجب بروز بیکاری گسترده و کاهش 50درصدی تجارت بینالمللی میشود. این رکود آنچنان دهشتناک بود که طی آن نرخ بیکاری در کشوری چون ایالات متحده آمریکا به 23درصد میرسد و در برخی از کشورها نیز تا حدود 33درصد افزایش پیدا میکند. برای فهم بهتر، شدت سقوط اقتصاد جهانی در خلال رکود بزرگ شاید ذکر این نکته کافی به نظر برسد که در بحران اقتصادی سالهای 2008 تا 2009 میلادی تنها در حدود یکدرصد از GDP اقتصاد جهانی کاسته شد؛ اما در خلال رکود بزرگ این رقم در حدود 15 درصد بوده است.

جهان در واکنش به این پدیده هولناک به تکاپو میافتد و از دل این تکاپو جان مینارد کینز زاده میشود. کسی که به ناجی سرمایهداری معروف است. زمانی که کمونیسم به مدد انقلاب اکتبر روسیه مانند جوانی جویای نام در حال تاختن بود، رکود بزرگ در ایالت متحده آمریکا و دیگر کشورها بیم آن را میداد که مبادا پیشبینیهای مارکس درست از آب درآمده باشند و نظام سرمایهداری در حال احتضار است. لکن، جان مینارد کینز، اقتصاددان بزرگ انگلیسی با انقلابی در علم اقتصاد و بنیان نهادن نظریه اقتصاد کلان پرچمدار مبارزه با رکود بزرگ میشود و نهتنها جهان علم اقتصاد را دگرگون میسازد، بلکه زندگی میلیونها انسان را نیز نجات میدهد. امری که بار دیگر به دشمنان سرمایهداری ثابت میکند که تا زمانی که خلاقیت در این نظام زنده است، نمیتوان مرگی برای آن متصور بود.

سیاست مالی پا به عرصه وجود میگذارد

جان مینارد کینز با تحولی که در علم اقتصاد بهوجود میآورد، سیاستگذاری اقتصادی را جانی دیگر میبخشد. در مدل کینزی هدف اصلی تحریک تقاضا است. به زعم کینز، در شرایط رکودی ظرفیت بزرگی از بخش تولیدی نظام اقتصادی بلااستفاده مانده است و در نتیجه، طرف عرضه توانایی پاسخ دادن به هر سطحی از تقاضا را دارد. لکن، مشکل آنجاست که تقاضایی وجود ندارد. به این ترتیب، تحریک طرف تقاضا موجب به راه افتادن طرف عرضه میشود و با افزایش سطح تولید میتوان از شرایط رکودی خارج شد. بر این اساس، در مدل کینزی، مخارج دولت و حجم پول ابزارهای سیاستگذار برای تحریک تقاضا محسوب میشوند. تحریکی که در نهایت موجب میشود تا سطح تولید به اندازه مطلوب خود یعنی سطحی متناظر با اشتغال کامل عوامل تولیدی برسد. به این ترتیب، مدل کینزی «مخارج دولت» و «حجم پول» را متغیرهای سیاستگذاری نامگذاری میکند. درست از همینجاست که سیاست مالی و سیاست پولی خلق میشود. سیاست مالی تعیینکننده هزینههای دولت است و سیاست پولی تعیینکننده حجم پول است که متولی اولی دولت و متولی دومی بانک مرکزی است.

لکن، باید بیان داشت که در این یادداشت تمرکز ما بر سیاستهای مالی است. مطابق ادبیات علم اقتصاد، سیاست مالی به معنای تعیین هزینههای دولت است به صورتی که موجب شود تا تولید در یک نظام اقتصادی به سطح مطلوب خود برسد. پیرو ادبیات کینزی، هزینههای دولت بهعنوان متغیری برونزا اگر تغییر کند، سطح تولید بهینه نیز تغییر خواهد کرد. درست از همینجاست که مسالهای به نام سیاست انبساطی مالی دولتها در شرایط رکودی معنا پیدا میکند. در این ادبیات بیان میشود که در شرایط رکودی اگر هزینههای دولت افزایش پیدا کند، تولید ناخالص داخلی آن نظام اقتصادی میتواند آنچنان افزایش یابد که نظام اقتصادی از رکود خارج شود. لکن، مطابق ادبیات کینزی از آنجا که سطح تولید بهینه از تلاقی دو بازار محصول و پول (همان مدل معروف IS-LM) استنتاج میشود، اعمال سیاست مالی انبساطی همزمان با افزایش سطح تولید، با افزایش نرخ بهره نیز همراه خواهد بود. به همین دلیل، سطح تولید در یک نظام اقتصادی نه به اندازه افزایش مخارج دولت که کمتر از آن افزایش خواهدیافت. به همین دلیل ما برای برآورد میزان کارکرد سیاستهای مالی در شرایط رکودی دست به دامن شاخصی به نام «ضریب فزاینده مالی» میشویم. این ضریب در واقع قرار است به ما بیان کند که به ازای هر واحد تغییر در هزینههای دولت، چند واحد تغییر در درآمد ملی صورت میگیرد.

در واقع، همانطور که بیان کردیم، مطابق مدل کینزی ما همزمان با دو بازار محصول و بازار پول مواجه هستیم. افزایش برونزای مخارج دولت موجب میشود که نقطه تلاقی این دو بازار و به بیان دیگر سطح تولید و نرخ بهره تعادلی یا همان مقدار بهینه آنها همزمان افزایش یابد. افزایش نرخ بهره موجب کاهش سطح سرمایهگذاری میشود و به این ترتیب موجب میشود تا سطح تولید داخلی به اندازه افزایش هزینههای دولت افزایش نیابد و به اندازهای کمتر از آن ارتقا یابد. به این ترتیب، بازار پولی نوعی اثر بازدارندگی روی سیاست مالی اعمال میکند و در نتیجه، حضور بازار پول موجب کاهش اندازه ضریب فزاینده مالی میشود. حال مطابق آنچه بیان شد یک سوال جدی در علم اقتصاد ایجاد میشود و آن سوال از این قرار است که اندازه ضریب فزاینده مالی آیا همیشه و همهجا ثابت است یا نسبت به زمان و مکان متفاوت است؟

عوامل تعیینکننده ضریب فزاینده مالی

جدال نظری بر سر اندازه ضریبهای فزاینده مالی یا همان Fiscal Multipliers قدمتی طولانی دارد. پس از پایان حاکمیت ادبیات کینزی در حوزه نظریه اقتصاد کلان و سر برآوردن نظریات جدید در اقتصاد کلان جدال بر سر اندازه این ضریب افزایش پیدا کرد. شاید یکی از داغترین منازعهها بر سر اندازه این اثر به بحران سال2008 بازمیگردد. زمانی که رابرت بارو در سال2009 در مقالهای که در والاستریت ژورنال منتشر کرد، بیان داشت که اندازه این ضریب در زمان صلح اساسا برابر صفر است. اما همزمان با او، کریستینا رومر، رئیس شورای مشاوران اقتصادی دولت اوباما اندازه این ضریب را برای بسته محرک مالی 787 میلیارد دلاری دولت در حدود 1.6 برآورد کرد. برای فهم تفاوت این دو برآورد لازم به ذکر این نکته است که اگر پیشبینی رومر درست از آب در میآمد، تا پایان سال2010، نزدیک به 3.7میلیون شغل بیشتر بهوجود میآمد. حال باید بیان داشت که جدال نظری بر سر اندازه این ضریب در کشورهای در حال توسعه بسیار بیشتر از این حرفها است. بهویژه که در این کشورها ما با مشکل مهمی درخصوص دسترسی به دادهها و کیفیت آنها مواجه هستیم.

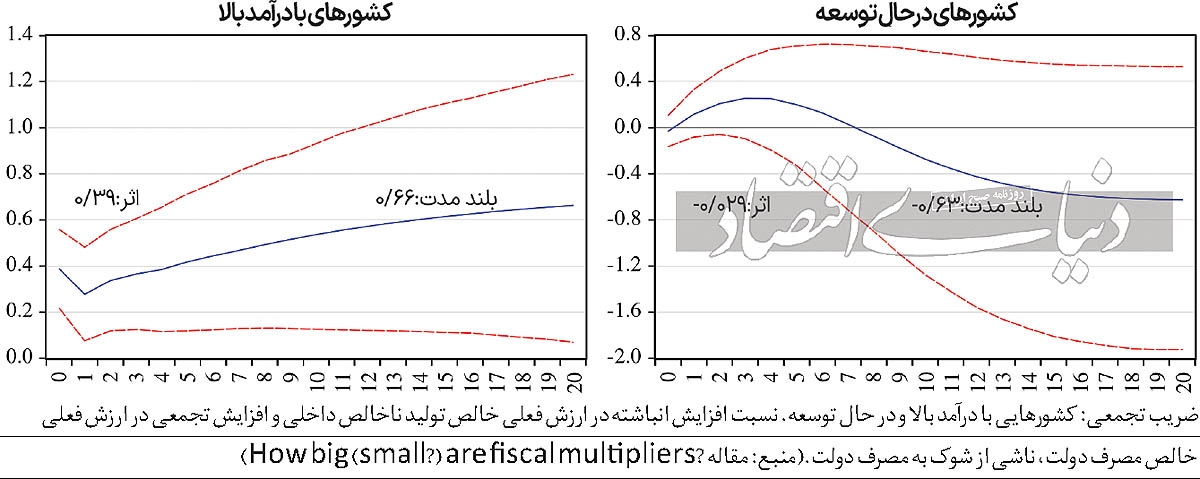

ما برای رسیدن به پاسخ خود به مقالهای از ایتان ایلزتزکی، انریکه جی.مندوزا و کارلوس ای.ویق با عنوان «ضریبهای مالی چقدر بزرگ (کوچک) هستند؟» یا همان ?How big (small?) are fiscal multipliers رجوع میکنیم. نویسندگان این مقاله به ترتیب از دانشگاههای LSE، پنسلوانیا و مریلند هستند که مقاله خود را در سال2013 در یکی از معتبرترین نشریههای اقتصادی یعنی Journal of Monetary Economics منتشر کردهاند. مقاله آنها در واقع در ادامه کارهای دو اقتصاددان بزرگ دیگر یعنی بلانچارد و پروتی قرار دارد. آنها برای نگارش این مقاله به جمعآوری دادههای 44کشور پرداختهاند. از این 44 کشور، 20کشور جزو کشورهای با درآمد بالا است و 24کشور دیگر جزو کشورهای در حال توسعه محسوب میشود. ارزش کار این مقاله زمانی مشخص میشود که آنها دادههای خود را بهصورت فصلی و نه بهصورت سالانه برای تمام این 44کشور جمعآوری کردهاند و همچنین، مطالعات خود را برای بازه زمانی قابل توجهی یعنی از ابتدای سال1960 تا انتهای سال2007 میلادی روی تمام این 44کشور انجام دادهاند.

مطابق نتایج آنها اندازه ضریب فزاینده مالی کشور به کشور متفاوت است. اندازه این ضریب توسط عوامل مختلفی که نویسندگان مقاله از آن عوامل با عنوان ویژگیهای کلیدی کشورها یاد میکنند، تعیین میشود. نویسندگان این مقاله این ویژگیهای کلیدی را میزان توسعهیافتگی آن کشورها (پر درآمد یا در حال توسعه بودن)، نوع نظام ارزی، درجه باز بودن تجارت و سطح شکنندگی مالی میدانند. بر این اساس، مطابق یافتههای آنان هر کدام از این عوامل در تعیین بزرگی و کوچکی ضریب مالی موثر هستند. حال پرسش دیگر از این قرار است که هرکدام از این ویژگیهای کلیدی به چه نحوی روی ضریب مالی تاثیر میگذارند؟

نتایج یک پژوهش

نویسندگان مقاله پس از نام بردن این ویژگیهای کلیدی به تشریح اثر هرکدام از آنها بر ضریب مالی میپردازند. بر این اساس آنها درخصوص سطح توسعهیافتگی بیان میکنند که «درجه توسعهیافتگی کشورها یک تعیینکننده حیاتی برای اندازه ضریب مالی است. ما متوجه شدیم که در کشورهای در حال توسعه، واکنش تولید به افزایش مصرف دولت «منفی» است و مهمتر آنکه از نظر آماری تفاوت معناداری با صفر ندارد. در مقابل، پاسخ تولید در کشورهای صنعتی مثبت است و همچنین، بهطور قابل توجهی با صفر متفاوت و معنادار است. مضاف بر این باید بیان کرد که سیاست مالی در کشورهای در حال توسعه نهتنها در سطح نوع اثر که در سطح اجرا نیز متفاوت است؛ زیرا افزایش مصرف دولت در این کشورها بسیار گذراتر است و بعد از تقریبا 6فصل از بین میرود و این درست برخلاف شوکهای مصرفی بسیار پایدار دولت در کشورهای با درآمد بالا است.»

نویسندگان این مقاله در ادامه و درخصوص نوع نظام ارزی بیان میکنند که میزان انعطافپذیری نرخ ارز نیز یک عامل تعیینکننده مهم در اندازه ضرایب مالی است. اقتصادهایی که تحت رژیمهای نرخ ارز از پیش تعیینشده یا همان predetermined exchange rate regimes کار میکنند، ضریبهای بلندمدتی دارند که بزرگتر از یک هستند. اما اقتصادهایی با رژیمهای نرخ ارز انعطافپذیر یا همان flexible exchange rate regimes، هم از نظر تاثیر و هم در بلندمدت ضریبهای منفی دارند. آنها در ادامه به ذکر یک نکته مهم میپردازند. این نکته مهم از این قرار است که پیرو نتایج آنها، تفاوت اصلی بین واکنش به مصرف دولت در کشورهایی با رژیمهای نرخ ارز متفاوت، به تفاوت آنها در میزان سازگاری پولی با شوکهای مالی بستگی دارد. به عبارتی دیگر، شواهد آنها نشان میدهد که واکنش بانکهای مرکزی به شوکهای مالی در ارزیابی اندازه ضریبهای مالی بسیار مهم است.

لکن یکی از نتایج مهمی که این مقاله به آن میرسد، اهمیت اندازه باز بودن اقتصادها برای تجارت است. بر اساس یافتههای این مقاله باز بودن برای تجارت یکی دیگر از عوامل مهم تعیینکننده در اندازه ضرایب مالی است. اقتصادهایی که نسبتا بسته هستند (خواه بهدلیل موانع تجاری یا بازارهای داخلی بزرگتر) دارای ضرایب بلندمدت در حدود یک هستند؛ اما اقتصادهای نسبتا باز دارای ضرایب منفی هستند. اهمیت این یافته در آنجاست که نویسندگان مقاله در انتهای مقاله خود با بیان این نکته که به مرور و با گسترش تجارت جهانی، مرزهای تجاری بسیاری از کشورها در حال کمرنگشدن هستند، احتمال آن میرود که رفتهرفته اندازه ضریب مالی و در نتیجه کارکرد سیاستهای مالی در جهان رو به زوال رود. البته باید بیان کرد که این پیشبینی در سال2013 صورت گرفته است. زمانی که نه کرونایی رخ داده بود و جنگی میان روسیه و اوکراین پیش آمده بود. شاید نویسندگان این مقاله و پیشبینی آنها با وقوع حوادث چند سال اخیر در این خصوص قدری تغییر پیدا کرده باشد. البته در اینجا لازم به ذکر است که نگاه نویسندگان مقاله به مساله میزان باز بودن اقتصادها به تجارت، یک امر صفر و صد نیست و آنها این میزان را بر اساس نسبت تجارت (واردات + صادرات) به تولید ناخالص داخلی تعریف میکنند. بهطور خلاصه، آنها بیان میکنند که اگر این نسبت از 60درصد بیشتر شود، آن نظام اقتصادی را «باز» مینامیم و اگر تجارت خارجی کمتر از 60درصد تولید ناخالص داخلی باشد، کشور را «بسته» تعریف میکنیم.

در نهایت نویسندگان مقاله به عامل چهارم یعنی سطح بدهی معوق دولتها یا همان شکنندگی مالی میپردازند. آنها درخصوص سطح بدهی معوق دولتها از آستانهای با عنوان 60درصد صحبت میکنند. آنها بیان میکنند که: «در دورههایی که بدهی معوق دولت بالا بود؛ یعنی در سطحی بالاتر از 60درصد تولید ناخالص داخلی قرار داشت، ضریب فزاینده مالی در بلندمدت منفی و معنادار بود.» در واقع آنها با این نتیجه بیان میکنند که آستانه 60درصد نسبت بدهی به تولید ناخالص داخلی یک مقدار بحرانی است که در سطوح بالاتر از آن، محرکهای مالی ممکن است تاثیر منفی بر تولید در بلندمدت داشتهباشد.

جمعبندی

آنچه از این مقاله میتوان برداشت کرد، یک جمله ساده است. پذیرش این گزاره که برای خروج از رکود اقتصادی همیشه باید هزینههای دولت را افزایش داد تا تقاضا تحریک شود، نباید به بیچون و چرا باشد. سیاستهای مالی همیشه و همهجا جوابگو نیست. کارآمدی سیاستهای مالی بستگی به شرایطی دارد که نویسندگان مقاله آنها را با عنوان وضعیت ویژگیهای کلیدی یک نظام اقتصادی توصیف کرد. به دیگر سخن، کارآمدی سیاستهای مالی اما و اگر دارد و این سیاست نیز مانند هر سیاست دیگری زمان و مکان میشناسد.

ثبت دیدگاه

مجموع دیدگاهها : 0در انتظار بررسی : 0انتشار یافته : ۰