در سالهای اخیر اهمیت نوآوری و تحول دیجیتال در این صنعت بیشتر خود را نشان داده است اما واقعیت این است که اگر با بحران کووید-۱۹ مواجه نشده بودیم شاید هنوز احراز هویت غیرحضوری جایی در نظام پرداخت ایران نداشت و پیدایش نئوبانکها و ارزش آفرینی در حوزه دیجیتال در مبدا صفر حرکتی خود ایستاده بود یا فینتکها همچنان – مانند چند سال گذشته – نتوانسته بودند کارنامه قابل دفاعی از خود به جای بگذارند.

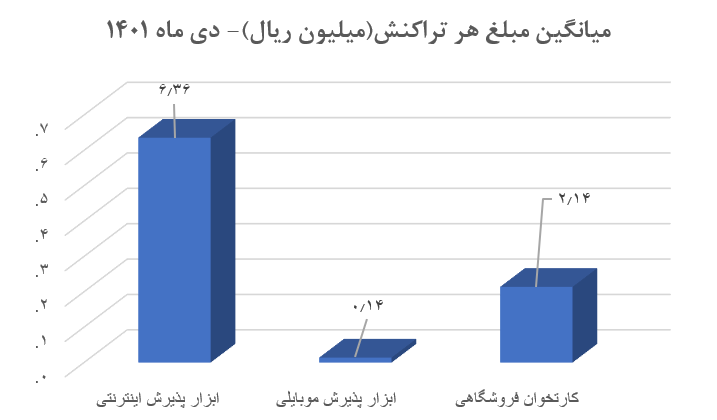

با همه اینها، اکنون دیگر در نقطهای ایستادهایم که اهمیت ایجاد تغییر در صنایع مالی کشور برای همه روشن شده است تا جایی که نهمین همایش بانکداری الکترونیک و نظام پرداخت هم با تمرکز بر سه عنصر بانک، نوآوری و تنظیمگری در روزهای نخست اسفند سال جاری برگزار شد و شرکت کنندگان بهدنبال تحلیل جریان اکوسیستم بانکداری نوین ایران بودند و ارزشآفرینی در اقتصاد دیجیتال را نکو میداشتند. حالا شاید بتوان گفت همه بازیگران این صحنه، بر این حقیقت واقفاند که فینتکها میتوانند تغییرات بزرگ را در اقتصاد ایران رقم بزنند اما واقعیت این است که نظام پرداخت در ایران سالهاست که با چالشهای ثابتی مواجه بوده و در جذب سرمایه الکن مانده است و گشایشی در این حوزه حاصل نمیشود تا جایی که هنوز که هنوز است، با وجود همه هشدارهای داده شده، درآمد شرکتهای psp به ابزارهایی مثل کارتخوان فروشگاهی یا درگاه اینترنتی محدود شده است. با همه اینها اما اگر قرار به مقایسه بین صنایع مالی مختلف با یکدیگر باشد، شرکتهای فعال در حوزه نظام پرداخت رقابت چشمگیری برای افزایش سهم خود از مجموع تراکنشها دارند اگرچه شاید هنوز جای خالی خلاقیت بیشتر در عملکرد آنها احساس میشود.

یک فاصله معنادار نسبت به جهان

بانکها و شرکتهای پرداخت باید در نوآوری از بقیه صنایع مالی پیشی بگیرند. این قاعده نانوشتهای که در تمام کشورهای توسعه یافته صدق میکند. شهاب جوانمردی مدیرعامل گروه شرکتهای فناپ در این باره میگوید: من معتقدم اگر ما میخواهیم به درستی وضعیت کنونی اکوسیستم را درک کنیم یک بار و در ابتدا باید همه اجزای اکوسیستم را بشناسیم و عملکرد آنها را بسنجیم. یک بار هم باید این اجزا را نسبت به جایی که میتوانستند در آن قرار بگیرند اما در حال حاضر با آن فاصله معناداری دارند، مقایسه کنیم و بسنجیم.

او ادامه میدهد: اکوسیستم صنعت مالی یا فینتک نسبت به سایر بخشها و صنایع مالی رشد جدیتری را تجربه کرده است اما با این حال وقتی نگاه همهجانبهتری به این بخش داریم، خواهیم دید که نوآوری آنطور که باید در اجزای آن تبلور پیدا نکرده است. یکی از ویژگیهای این بخش این است که هم بازیگران بزرگ در این اکوسیستم دیده میشوند هم استارتآپها در آن فعالیت دارند. فینتک را میتوانیم جز بخشهای نسبتا موفق اکوسیستم اقتصادی نوآوری کشور بدانیم. اما وقتی عینک ایدهالگرایی میزنیم و این بخش را با کمالی که لیاقت رسیدن به آن را دارد مقایسه میکنیم، فاصله معناداری میبینیم.

جوانمردی توضیح میدهد: جهان تراکنشها، جهان بزرگی است. هر تعاملی که افراد انجام میدهند در نهایت به یک تراکنش مالی ختم میشود. این حجم بسیار زیاد نیازمندی، یک فضای توسعهمحور نوآورانه میطلبد و نیاز به یک تغییر بسیار بزرگتر دارد اما متاسفانه در چنین فضایی، میبینیم که رگولاتورهای ما در حوزه فناوری و استفاده از ابزارها آنطور که باید و شاید به روز نیستند و همین مساله، سرعت تغییر در این حوزه را کاهش میدهد. میخواهم بگویم که یکی از جدیترین مسائل ما در حال حاضر این است که رگولاتور، بانک مرکزی، بیمه مرکزی، سازمان بورس و … هرجایی که در قاعدهگذاری صنعت مالی به نوعی سهم دارد، پابهپای تحولات نوآورانه دیگر بخشها پیش نیامدهاند و فضا را برای توسعه اقتصاد دیجیتال فراهم نکردهاند.

صادق فرامرزی عضو هیات رییسه سازمان نصر تهران هم میگوید: فینتکهای ما به خاطر مشکلاتی که برای تعامل با دنیا داریم، دچار مشکلات و مصائب فرآوانی هستند اما با این وجود میتوانیم بگوییم فینتکها در ایران تا حد قابل قبولی عملکرد نوآورانه داشتهاند.

به عقیده این کارشناس، فینتک موفق فینتکی است که باید با همه سختیهای موجود، راه خود را پیدا کند. فینتکی موفق است که این شعار را سرلوحه کار خود کند که یا راهی خواهیم ساخت،یا راهی خواهم یافت.

هزینههای دلاری، درآمدهای ریالی و تراژدی فقر سرمایه

از «کارمزدها»، «موازیکاری بازیگران جدید»، «افزایش هزینهها»، «از دست دادن نیروی انسانی» و «فقدان جذب سرمایهگذاری جدید» میتوان به عنوان پنج تهدید اصلی حوزه پرداخت الکترونیک نام برد.

صورتهای مالی شرکتهای پرداخت الکترونیکی (PSP) نشان میدهد این شرکتها در ماههای اخیر با افت شدید سود عملیاتی مواجه شدهاند. بررسیها نشان میدهد که ثابت ماندن کارمزدهای پرداختی در حالی که هزینه تامین سختافزار و نیروی انسانی به شدت افزایش یافته، عامل اصلی کاهش سود این شرکتهاست.

در واقع در شرایطی که درآمدهای شرکتهای پرداخت الکترونیک ثابت مانده و هزینههای آنها دلاری و رو به افزایش است، نظام کارمزد در PSPها باید تغییر کند. در غیر این صورت شرکتهای PSP به طور جدی دچار افت کیفیت خدمات میشوند.

این درحالی است که شاپرک به نمایندگی از بانک مرکزی، از مدتها قبل وعده اصلاح نظام کارمزد در سهماهه اول سال 1401 را داده بود، اما هنوز این موضوع حل نشده باقی مانده و شرکتهای پرداخت همچنان با درآمدی ثابت و هزینههایی سنگین و متغیر مواجهاند. شاید برای همین است که معاونت فناوری بانک مرکزی تاکید دارد که اولویت اول این نهاد برای سال آینده اصلاح نظام کارمزد خواهد بود.

در واقع مشکل ثابت ماندن کارمزدها و اصلاح نظام کارمزد مدتهاست در دستور کار بانک مرکزی قرار دارد، اما هر بار به دلایل مختلف به تاخیر میافتد. موضوعی که کارشناسان این حوزه نیز بارها نسبت به آن تذکر داده و اعلام کردهاند اگر تغییری در نظام کارمزدها رخ ندهد، شبکه پرداخت با مشکلات جدی روبهرو میشود.

در سالهای دور دهه 80 که آغاز دوران بلوغ نظام های پرداخت بود در همایشی که تحت عنوان بانکداری الکترونیک برگزار شد کریم خمسه از سخنرانان این همایش در خصوص تنظیم و تدوین نظام کارمزدی صحبت کرد و تاکید کرد مدل بازاریابی شرکت های PSP که از تحویل دستگاه پوز رایگان گرفته تا حذف کامزد و عجیب تر از آن برگزاری جشنواره های رنگارنگ، شاید در نگاه اول با توجیه هزینه های فرهنگ سازی اجرا می شود ولی در بلند مدت آسیب جدی به این صنعت و صنایع بالادستی آن که نظام بانکی است وارد خواهد کرد. وی تاکید داشت شرکت های PSP نباید در فضای گلخانه ای رشد و توسه یابند و ضروری است درآمدها و هزینه های آنها بر اساس چرخه صحیح اقتصادی تنظیم شود و حالا این موضوعات همگی گریبان این صنعت را گرفته است.

یکی دیگر از چالشهای مهم نظام پرداخت در ایران، عدم سرمایهگذاری شرکتهای پرداخت در حوزه خدمات نوین و فقدان فرآیندهایی است که ارزش افزودهای برای این نظام به همراه داشته باشد. در حال حاضر اکثر خدماتی که در حوزه پرداخت ارائه میشود، از حدود ۱۵ سال پیش در حال تکرار است که این موضوع، زنگ خطر عقبماندگی را برای فعالان این حوزه به صدا درآورده است. چراکه نمیتوان برای همیشه مقوله پرداخت الکترونیک را به دو ابزار کارتخوان و درگاه اینترنتی محدود و خلاصه کرد و به کسب درآمد از تراکنش دلخوش بود.

صادق فرامرزی عضو هیات رئیسه سازمان نصر تهران در این باره میگوید: «واقعیت این است که خیلی نمیتوانیم به دنبال ارتباط معنادار بین تحول دیجیتال و نظام پرداخت باشیم. تحول دیجیتال باید در اقتصاد اتفاق بیفتد که در این شرایط به عقیده من بانکها برای حرکت به سوی نوآوری در یک اقتصاد بهتر است در اولویت قرار بگیرند. فرآیندهایی که در حال حاضر به صورت غیردیجیتال انجام میشود باید بر اساس نیاز مشتری تبدیل به فرآیندهای دیجیتالی شود که ارزش افزوده داشته باشد. ما گاهی در مفهوم دیجیتالی کردن یک فرآیند یا خدمت مغلطه میکنیم. اینکه یک سرویسی که قبلا هم به مشتری داده میشده حالا در بانکهای ما به صورت الکترونیک آرائه میشود، دیجیتالی شدن نیست. نظام پرداخت باید اجازه بدهد که نوآوری، شکل واقعی خودش را توسط خودش پیدا کند. »

فقر خلاقیت، فقر انگیزه

یکی دیگر از مشکلات کنونی نظام پرداخت ایران، بیانگیزگی برای خلاقیت است. شرکتهای psp انگار تمایلی ندارند که در فرآیندهای خود، تغییرهای بزرگی رقم بزنند. اگرچه بخشی ازین کرختی، محصول سیاستگذاری غلط نهادهای بالادستی است اما واقعیت این است که خود شرکتها هم در این میان، فعالیتهای دندانگیری برای تحقق تحول دیجیتال در ساختار درآمدی خود نداشتهاند. صادق فرامزی عضو هیات رییسه سازمان نصر تهران میگوید: نظام پرداخت در ایران گرفتار نفتزدگی است. در تمام این سالها نظامهای پرداخت از یک درآمد راحتی برخوردار بودهاند که از مسیر کارمزدهای تراکنشها به دست میآید و برای تحقق آن کافی است دستگاه پوز موجود باشد. همین سهولت در درآمد انگیزه آنها را برای سراغ راههای خلاقانه رفتن، کاهش داده است.

از سوی دیگر قوانین شاپرک که حاکم بر امور پی اس پیهاست هم دست و پای آنها را برای ایجاد خلاقیت بسته است.

رگولاتور، باید ایجاد انگیزه و تسهیلگری کند

تقریبا تمام بازیگران در صنایع مالی مختلف کشور بر این باورند که نهادهای حاکمیتی به جای تسهیلگری مانعتراشی میکنند و همین رویه است که توسعه در این حوزه را مخدوش کرده است. شهاب جوانمردی در این باره توضیح میدهد: نوآوری، اولویت رگولاتور و قانونگذار به عنوان تسهیل کننده، نیست. در اقتصاد ما، بانک مرکزی به جای اینکه سهم خود را در تسهیلگری امور نوآورانه بردارد، بیشتر درگیر مدیریت نرخ ارز و افزایش کنترلگری خود در امور بانکهاست. نوآوری در چنین فضایی هرگز نمیتواند رشد کند و به بار بنشیند.

او ادامه میدهد: شرکتهای psp جز بازیگران اصلی صنعت پرداخت هستند چرا که حجم گستردهای از مبالغ را مدیریت میکند همچنین استارتآپهای حوزه پرداخت، سرمایهگذاری و … امروزه نقش موثری ایفا میکنند.

فناپ برای توسعه تلاش خود را میکند اما نگرشی که در رگولاتور و قانونگذار ما حاکم است تغییر را مشکل کرده است. تحول دیجیتال نمیتواند با زیرساختهای قدیمی بانکها، راهی به صنایع مالی اقتصاد کشور ما راه پیدا کنند.

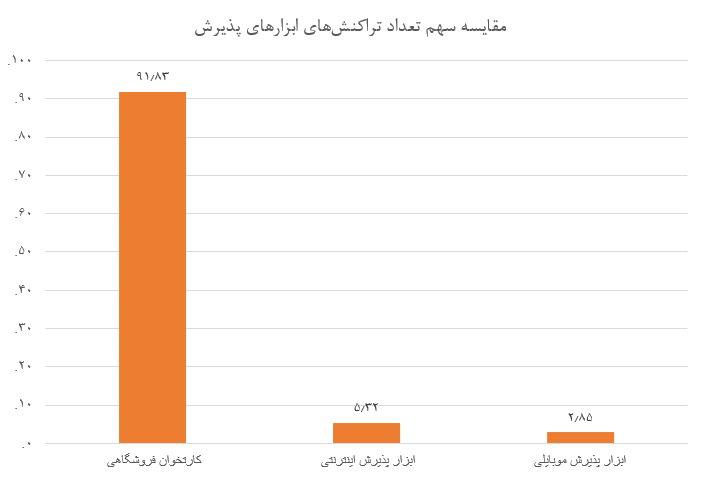

به گفته مدیر عامل فناپ، هنوز که هنوز است بیش از ۹۰ درصد تراکنشهای پرداختی روی پایانههای فروش رخ میدهند و شکل سنتی دارد.

صادق فرامرزی هم با تحلیلی مشابه توضیح میدهد: رگولاتور نباید ریلگذاری کند بلکه فقط باید گاردریل بگذارد. تنها در این صورت است که میتوانیم به سمت توسعه در این حوزه حرکت کنیم. متاسفانه حاکمیت هنوز با این حوزه تکلیفش را معلوم نکرده است. رگولاتور وظیفه ندارد برای فینتکها یا استارتآپها و صاحبان ایده فرش قرمز پهن کند اما نباید نقش تسهیلگری خود را هم فراموش کند و شرکتها و افراد فعال در این حوزه را با مانعتراشیهای بیهوده فرسوده و خسته کند.

به گفته فرامرزی، رگولاتور در کشورهای توسعه یافته دو وظیفه برای خود تعریف کرده است: نظارت و توسعه. در کشورهایی مثل ایران اما تقریبا تنها بعد نظارت است که تمرکز بانک مرکزی را به خود اختصاص میدهد.

اولویت بانک مرکزی؛ اصلاح نظام کارمزد

«مفهوم واقعی دیجیتال قطعا به زودی اجرایی خواهد شد. شاید در آیندهای نه چندان دور این تغییر به سمتی پیش رود که حتی تعدادی نهاد سنتی و نظارتی حذف شوند» این یکی از مهمترین نکاتی است که مهران محرمیان، معاون فناوریهای مالی بانک مرکزی در حاشیه نهمین همایش بانکداری الکترونیک و نظام پرداخت به آن اشاره کرده است. محرمیان وعده داده که اصلاح نظام کارمزد،اعتبارسنجی و سامانههای کشف تقلب از اولویتهای بانک مرکزی در سال آینده خواهد بود.

او با تأکید بر اهمیت اعتبارسنجی در جریان توسعه بانکداریهای نوین گفته است: مهمترین مشکلی که اعتبارسنجی در ایران دارد، مسئله دیتا است که مطابق مصوبه هیئت وزیران در سال ۱۳۹۷ بانک مرکزی مکلف شده که این نقص را برطرف کند.

او با اشاره به اینکه در همین ارتباط همکاری سازمانها با بانک مرکزی سرعت گرفته است، توضیح داده: ما اکنون در وضعیتی قرار داریم که مدل جدید اعتبارسنجی توسط دیتاهایی که از جاهای مختلف گرفته شده، درحال توسعه است و بهزودی عملیاتی میشود. محرمیان یکی از اولویتهای مهم بانک مرکزی در سال ۱۴۰۲ را پرداختن به موضوع اعتبار سنجی و انتقال دیتا اعلام کرده و گفته است:بین توسعه رشد اقتصادی و توسعهیافتگی دیجیتالی رابطه وجود دارد و با توسعه دیجیتالی میتوان رشد اقتصادی را افزایش داد.

محرمیان با توضیح درباره میزان دسترسی به اقتصادهای نوظهور تاکید کرده: حدود ۱.۶ میلیارد نفر در اقتصادهای نوظهور از دسترسی به خدمات مالی محروم هستند. همچنین، حدود ۲۰۰ میلیون بنگاه اقتصادی از دسترسی به خدمات اعتباری محروم هستند.

به گفته او، با توسعهیافتگی دیجیتال حدود ۱۱۰ میلیارد دلار در سال صرفهجویی خواهد شد و اگر فراگیری مالی دیجیتالی تا سال ۲۰۲۵ رخ دهد، توسعهیافتگی دیجیتال حدود ۳.۷ تریلیون دلار به تولید ناخالص داخلی دنیا اضافه میکند و ۹۵ میلیون شغل جدید ایجاد خواهد کرد. اما آیا واقعا در سیاستگذاریهای بانک مرکزی، چنین رویکردی وجود دارد؟

تعارض منافع، نظام پرداخت رخوتزده

موازی کاری بدون ارزش افزوده یکی دیگر از مشکلات جدی نظامهای پرداخت در ایران است. خیلی وقتها استارتآپها با شرکتهای پرداخت دچار تعارض منافع میشوند و تکرار این شرایط به عقیده بعضی از فعالان در این حوزه، میتواند تمام اکوسیستم را دچار درجازدگی یا حواشی بیپایان کند. یکی از انتظاراتی که به درستی از نهادهای بالادستی میرود، سالمسازی فضا و ایجاد بستری برای فعالیت است که در آن تضاد و تعارضی برای منافع بازیگرها برای فعالیت درکنار هم وجود نداشته باشد.

شهاب جوانمردی استارتآپها را رقیب شرکتهای نظام پرداخت نمیداند و دراین باره توضیح میدهد: هرکس سهم خودش را در این میدان اقتصادی دارد. بهترین شیوه آن است که به یک نفع جمعی در حوزه فینتکها برسیم که همه برای رسیدن یه یک هدف مشترک سودمند تلاش کنند. به عقیده من،اگر روشهای متنوع مشارکت را پیشرو داشته باشیم و قرار نباشد کسی سهم حداکثری و تمامیتخواهی داشته باشند و هرکس نسبت به آوردهش منتفع شود، تحقق آن مدینه فاضلهی همکاری سودمندِ همه ذینفعان چندان دور از دسترس نیست.

صادق فرامرزی اما بر این باور است که استارتآپهایی که در حوزه تراکنشهای آنلاین و آفلاین فعالیت میکنند به نوعی در مقابل psp ایستادهاند اما کم نیستند استارتاپهایی که به افزایش درآمد پیاسپیها هم کمک کردهاند.

کدام شرکتها در صدر جدولاند؟

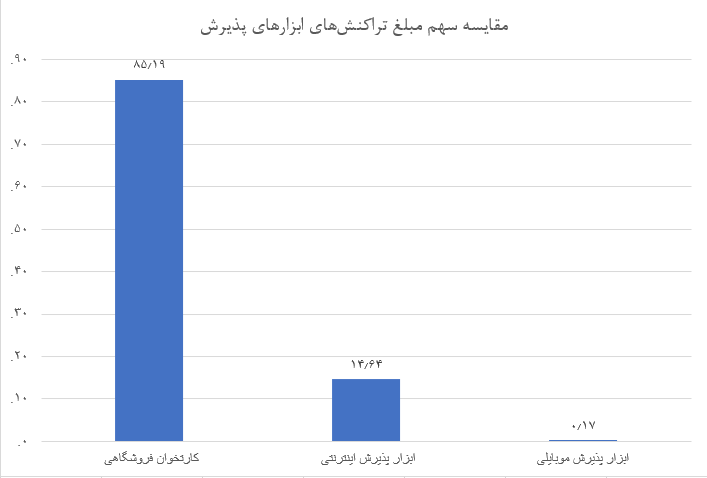

شرکتهای psp با همه محدودیتها و جاماندگیها، همواره بر سر سهمخواهی بیشتر از حجم تراکنشها، با یکدیگر در رقابتاند. آخرین گزارش منتشر شده از شاپرک نشان میدهد که در دی ماه سال جاری، ارزش اسمی تراکنشها نسبت به ماه گذشته ۱.۳۸ درصد رشد یافته و این در حالی است که ارزش حقیقی تراکنشها ۲.۸۳ درصد کم شده است. اگر آمار دی ماه ۱۴۰۱ در ارزش اسمی و حقیقی تراکنشها را با آمار مشابه در دی ۱۴۰۰ قیاس کنیم خواهیم دید که این دو شاخص به ترتیب ۳۴.۸۱ درصد افزایش و ۱۰.۹۱ درصد کاهش یافتهاند.

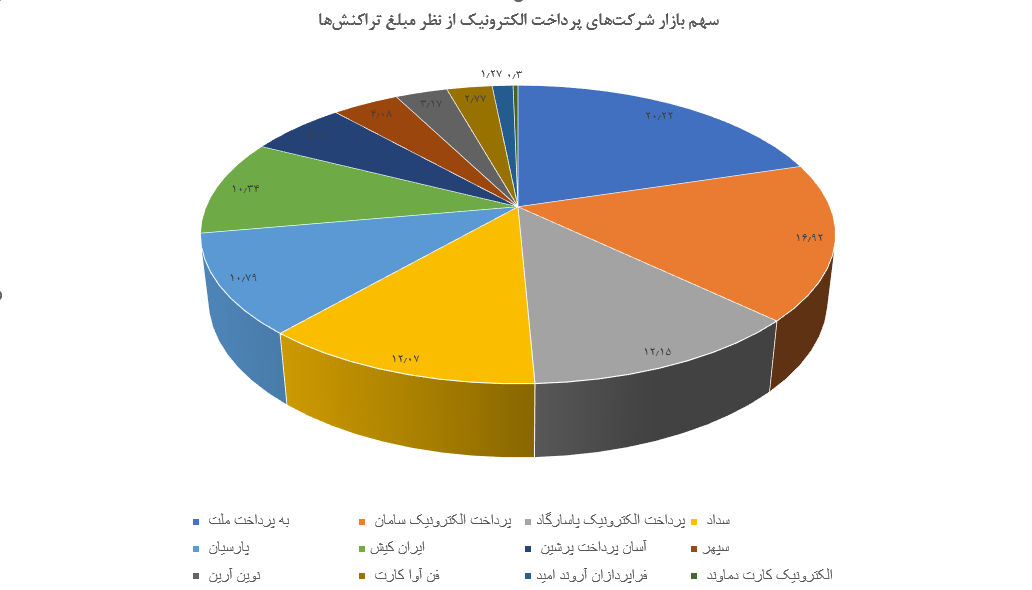

یافتههای این گزارش نشان میدهد که، صدرنشینان جدول تراکنشهای بازار، بهپرداخت ملت(۲۰.۲۲ درصد)، پرداخت الکترونیک سامان (۱۶.۹۲ درصد) و پرداخت الکترونیک پاسارگاد (۱۲.۱۵ درصد) هستند.

سهم هر یک از شرکتهای psp از تعداد کارتخوانهای فروشگاهی، ابزار پذیرش اینترنتی و موبایلی تراکنشدار یکی دیگر از آمارهایی که آخرین گزارش منتشر شده از شاپرک، نمایانگر آن است. بر این اساس، شرکت پرداخت الکترونیک پاسارگارد در ابزار کارتخوان فروشگاهی تراکنشدار، با کسب ۲۰.۴ درصد، بالاترین سهم را در دی ماه سال جاری در اختیار داشته است. این به این معنی است که یک پنجم کارتخوانهای کشور از سوی این شرکت سرویسدهی میشود. همچنین پرداخت الکترونیک سامان با کسب سهم ۱۹.۸ درصدی بیشترین سهم را در ابزارهای تراکنش دار اینترنتی به خود اختصاص داده است. شرکت بهپرداخت ملت نیز با ۵۹.۶ درصد، بیشترین سهم بازار ابزارهای پذیرش تراکنشدار موبایلی را در دست دارد.

واکاوی یک تجربه

فرصتهای درآمدزایی برای ۱۲ شرکت پرداخت (psp) در ایران تقریبا ثابت است. بر اساس گزارش شاپرک، رتبههای اول و دوم هم مثل ماههای گذشته از آنِ بهپرداخت ملت و سامان بودهاند که سالها است در صدر جدول اند و در سالهای اخیر بیشترین تغییر در جدول رقابت شرکتهای فعال را پرداخت الکترونیک پاسارگاد تجربه کرده است. در میدانی که جابجایی یک پلهای هم با دشواری همراه است. این شرکت موفق شده طی ۴ سال از رتبه نهم به رتبه سوم ارتقا پیدا کند و در مسیر رشد تداوم داشته باشد. بررسی های رسانه ای نشان می دهد علاوه بر همه تلاشهایی که در این شرکت برای توسعه خدمات و محصولات انجام شده است موضوعات خلاقانه دیگری هم مزید بر علت این رشد بوده است که فاصله این شرکت را با رقبایش معنادار کرده است. یکی از این اقداماتی که در نوع خود آوانگارد و جسورانه تلقی می شود و البته بسیار هوشمندانه طرح ریزی شده است بهره گیری از فضای رسانه ای است که تحت عنوان آرپا در اپلیکیشن پی پاد طرح ریزی شده و نقطه عطف آن در جام جهانی نمود پیدا کرد. هر چند پیش از آن نیز همکاری های فرهنگی با برخی از چهره های سرشناس حوزه موسیقی در برنامه های ارتباطی این اپلیکیشن بی تاثیر نمود. به نظر می رسد این مجموعه برنامه ریزی ها سبب شده است هم هزینه های تبلیغات جاری و آتی این مجموعه به شکل معناداری کاهش یابد و هم بهره گیری هوشمندانه از انواع بازیهای بازاریابی موجب درآمد زایی و رشد تراکنش هایی آن شده است. نمونه مشابهی در بررسی های انجام شده از سایر شرکت های فعال در این حوزه مشاهده نشده است.

شهاب جوانمردی در توضیح علت رشد پرداخت الکترونیک پاسارگاد میگوید: سیاست توسعه در پرداخت الکترونیک پاسارگاد به رسمیت شناختن بازیگران کوچکتر است. تلاش برای ایجاد تعامل با این بازیگران بخش جدی راهبرد پاسارگاد بوده است که اگرچه موفقیتآمیز بوده و منجر به رشد جایگاه نظام پرداخت الکترونیک بوده اما من این راهکار را مبتنی بر اقدامات نوآورانه نمیدانم و معتقدم هنوز برای رسیدن اهداف نوآورانه راه درازی در پیش داریم. مهمترین مانع هم در این مسیر، بیتوجهی رگولاتور به فینتک است.

او ادامه میدهد: رشد کنونی نظام پرداخت پاسارگاد ریشه در آن دارد که به جای آنکه خودمان بخواهیم توسعه را در سطح کشور انجام دهیم، آن را به شرکای سراسری خود واگذار کرده و با پشتیبانی نرمافزاری و سیستمی کنارشان باشیم و سهم جدی هم از آن درآمد به خودشان بدهیم. همچنین تلاش کردیم روابطمان را با بانکهایی که مشتری ما هستند، همسو کنیم.

نوبت تغییر رسیده است

نظام پرداخت راهی طولانی برای تحقق تحول دیجیتال و ایجاد ارزش افزوده در پیش دارد. شهاب جوانمردی پیشنهاد میکند فعالان این حوزه نگاه جدیتری به این حوزه داشته باشند. وقت آن رسیده که به حوزههایی مثل بازار سرمایه، بیمه و … نگاه تنوعطلبانه داشتیم. او بر این باور است که بخش جدی از نیازمندیهای B2B در حوزه فینتک مغفول واقع شده است. تغییرات باید در این حوزه با سرعت و کیفیت بیشتری رقم بخورد.

این فعال حوزه نظام پرداخت میگوید نباید فقط به نتیجه کار استارتآپهای موفق نگاه کرد. لازمه کسب هر موفقیتی در اکوسیستم شناخت دقیق همه ابعاد آن اکوسیستم است. به عقیده جوانمردی در نگاه اکوسیستمی باید به همه اجزا نگاه کرد و نقش همه را برای حیات و بقا به رسمیت شناخت و تا مادامی که نگاهمان منظومهای باشد، تغییر بزرگی در شرایط کنونی رقم نمیخورد.

مرکز پژوهشهای مجلس هم در یکی از آخرین گزارشهایی که در این باره منتشر کرده، تاکید کرده است: بخش خدمات مالی حساسیت و ریسک بالایی را به دنبال دارد که این موضوع باعث شده تا مقرراتی بسیار سخت گیرانه از سوی نهادهای حاکمیتی به منظور نظارت و کنترل در نظر گرفته شود؛ این در حالی است که فناوریهای جدید باعث ایجاد تغییر با سرعت بالا میشوند و در صنعتی همچون خدمات مالی ریسک را افزایش میدهد و برای نظارت چالشهایی جدی ایجاد میکند که باعث شده تا نوآوریهای مالی همواره با مشکل نهادهای نظارتی از جمله بانکهای مرکزی روبرو باشند و در ایران نیز کسب و کارهای حاضر در این صنعت با این مشکل روبرو میشوند که نیاز است تا چند موضوع بر اساس روندهای جهانی از جمله تعیین تکلیف و روشن نمودن مرز وظایف نهادهای رگولاتور فینتک، مشارکت دادن ذینفعان در تهیه پیش نویسهای قانونی و استفاده از نظرات مشورتی در مقیاس وسیع، ایجاد محیطهای تست در قالب سندباکس برای سرعت بخشیدن به ورود مطمئن نوآوریها به محیط کسب و کار، تقویت نظامهای احراز هویت و اعتبارسنجی در سطح ملی، یکسانسازی مقررات و استانداردهای گسترش فعالیت فینتک، در جغرافیای وسیع تر، حفاظت از حقوق مصرف کنندگان و کاهش ریسکهای مرتبط، ایجاد امکان همکاری میان فینتکها با موسسات مالی سنتی در کشور در دستور کار قرار گیرد.

همچنین گزارش سالانه شاپرک از وضعیت پرداختهای الکترونیکی در سال ۱۴۰۰ میگوید ارزش اسمی تراکنشها در حالی رشد ۳۳ درصدی را نسبت به سال ۹۹ تجربه کرده که میزان رشد ارزش حقیقی تراکنشها در این زمان منفی ۵/۰۹ درصد بوده است. بدین ترتیب به نظر میرسد ۱۲ شرکت PSP برای زنده ماندن باید به دنبال یافتن راههای جدید باشند.

ثبت دیدگاه

مجموع دیدگاهها : 0در انتظار بررسی : 0انتشار یافته : ۰