سپردههای دیداری (یا به بیان بهتر، پول) از جمله عواملی هستند که بهصورت مستقیم روی تورم تاثیرگذار است. به شکل صحیح تر، افراد برای رفع نیازهای خود و خریداری کالاها و خدمات موردنیاز، به پول نقد نیاز دارند. سرعت گردش این پول نقد در جامعه باعث تاثیر بر میزان تقاضای افراد شده و با افزایش تقاضا، تورم نیز افزایش خواهد داشت. شیوه مدیریت وجوه نقد و تسهیم نقدینگی بین انواع سپردههای بانکی و سهم پول از نقدینگی، برآیند تصمیم کلیه فعالان اقتصادی اعم از خانوارها و بنگاههاست که به نوبه خود متاثر از متغیرهایی نظیر انتظارات تورمی، نااطمینانی نسبت به وضعیت اقتصاد کلان، نرخ تورم، و نرخ بازدهی واقعی فعالیتهای اقتصادی و فرصتهای سرمایهگذاری است.

در نتیجه چنین دیدگاهی به نقش پول در جامعه، میتوان گفت که زمانی که افراد پیشبینی میکنند تا در آینده قیمت کالاها افزایش یابد، پول نقد خود را در شرایط حال افزایش داده تا بتوانند کالاهای موردنیاز خود را خریداری کنند. با توجه به آنچه بیان شد، نسبت پول به کل نقدینگی میتواند شاخص مناسبی برای بررسی انتظارات تورمی افراد یک جامعه باشد؛ انتظاراتی که خود میتوانند در آینده نقش مهمی در رشد تورم داشته باشند.

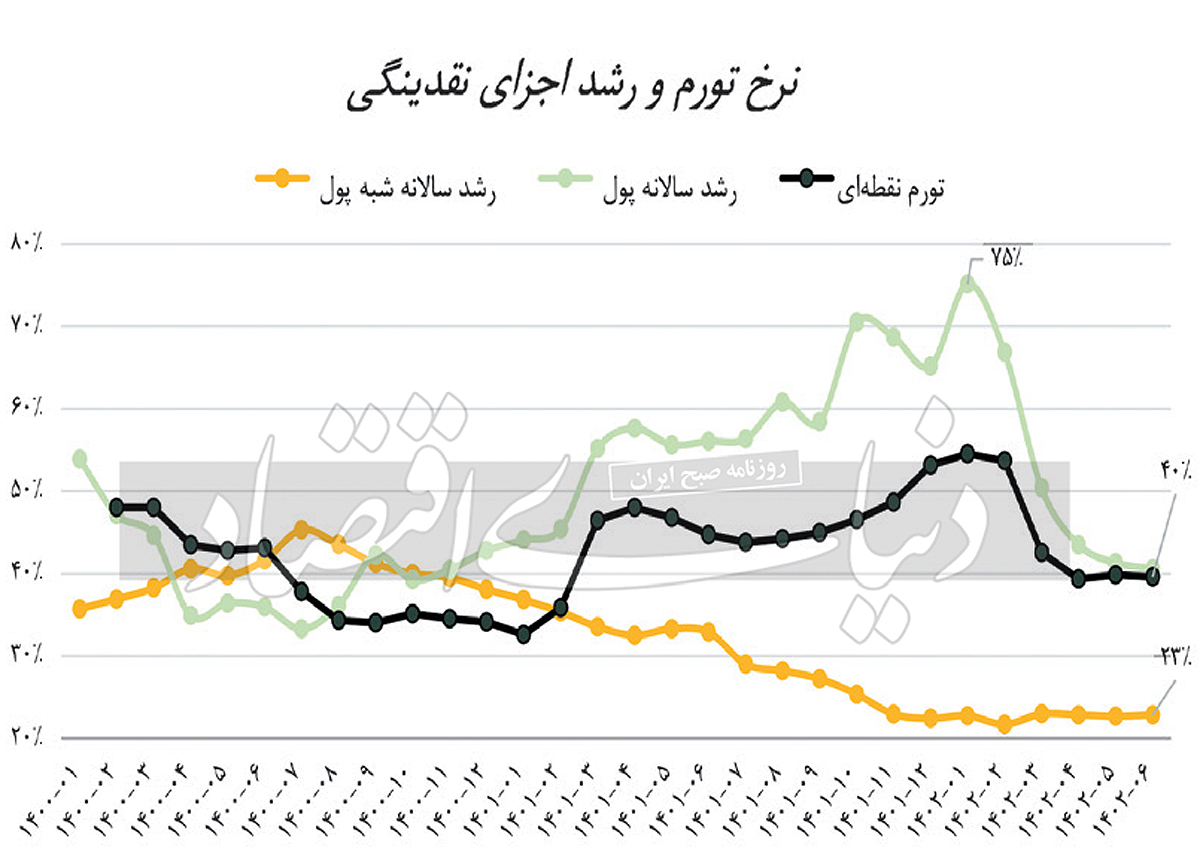

همانطور که در شکل پایین مشاهده میشود، از ابتدای سال ۱۴۰۱ با افزایش تورم و انتظارات تورمی، آحاد جامعه تمایل بیشتری به نگهداری پول (بخش سیال نقدینگی ) نسبت به شبه پول داشتهاند که موجب ثبت نرخ رشد سالانه فراتر از ۷۰درصدی پول در اواخر سال ۱۴۰۱ شده است. علت اصلی را میتوان به سادگی در افزایش شاخص قیمت مصرفکننده و تولیدکننده یافت که موجب افزایش تقاضای پول از سمت خانوارها و بنگاهها برای تامین مخارج شده است. بنابراین انتظار میرود زمانی که انتظارات تورمی بالاست، سهم پول از نقدینگی نیز افزایش یابد.

نرخ ارز و رشد پول

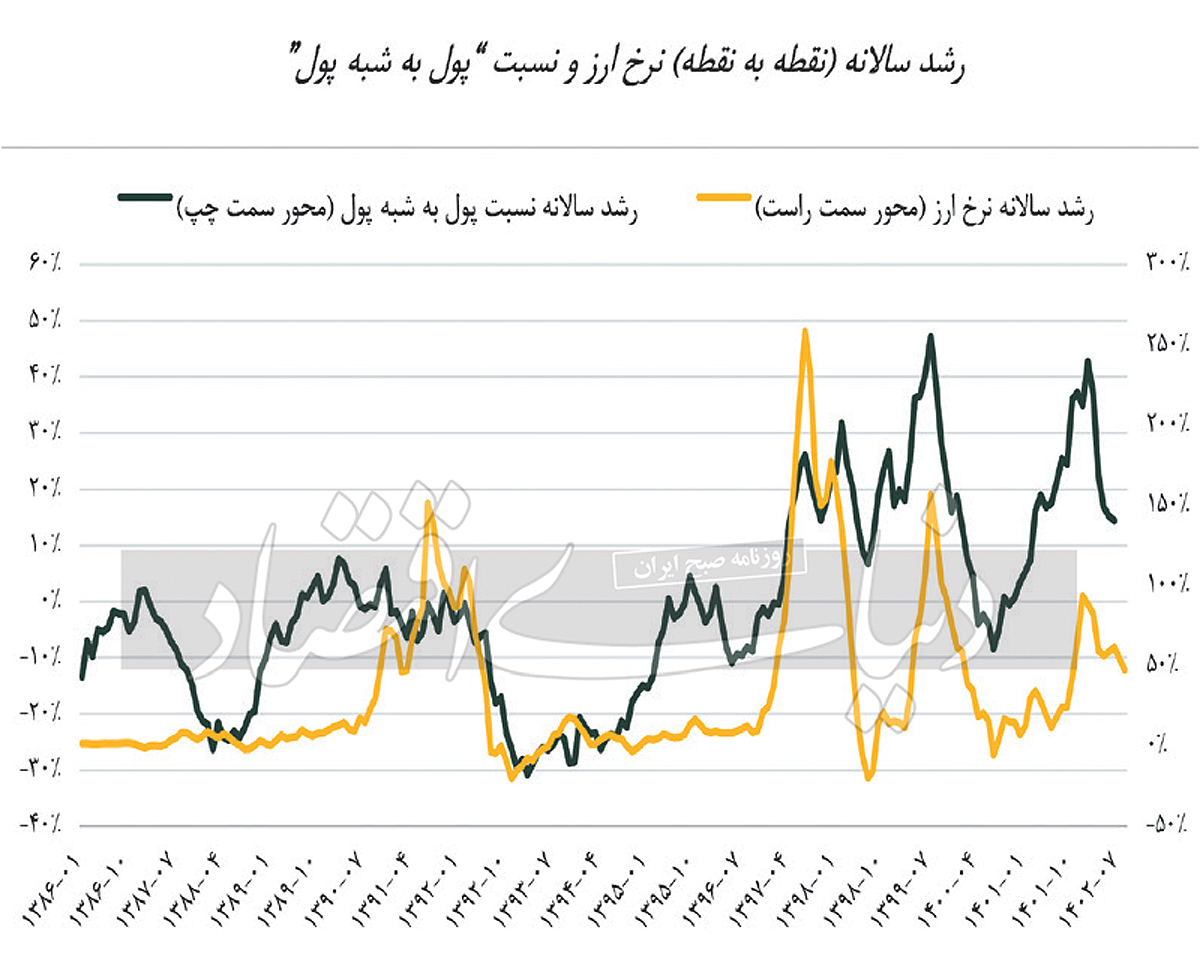

از دیگر مسائلی که اهمیت بررسی حجم پول نقد را نشان میدهد، همبستگی رشد این شاخص با نوسانات قیمت ارز است، شکل شماره 2رشد سالانه «نرخ ارز» در کنار رشد سالانه نسبت «پول به شبه پول» را از ابتدای سال 1386 تا پایان آبان 1402 نشان میدهد که بیانگر همبستگی بالای این دو متغیر و رشدهای شدید نرخ ارز به دنبال رشد نسبت « پول به شبه پول» است. البته با توجه به نمودار مشخص میشود در دورههای 1390 – 1389 و همچنین 1396 – 1395 این همبستگی خود را نشان نمیدهد که علت آن، سیاستهای بانک مرکزی برای کنترل نرخ ارز با کمک ارز پاشی در بازار است. سیاستی که به موجب آن به مدت کوتاهی نرخ ارز کنترل شده اما در نهایت اقتصاد ایران شاهد رشد انفجاری قیمت ارز بوده است.

همبستگی اطلاعات بانکهای بورسی و کلبانکها

بر اساس آنچه بیان شد، به راحتی میتوان رابطه رشد نسبت پول به نقدینگی با تورم و نرخ ارز را مشاهده کرد. در نتیجه این موضوع بررسی این شاخص از اهمیت بالایی برخوردار است و میتواند دید مناسبی به افراد برای بررسی تصمیمات مالی خود در آینده ارائه دهد. اما در بررسی این شاخص، یک مشکل اساسی هم وجود دارد. مانعی که بر سر راه استفاده از این متغیر وجود دارد، بهنگام نبودن دادههای موردنیاز برای محاسبه آن است. بهعنوان مثال، در زمان نگارش این گزارش در آذر ماه 1402، آخرین داده مربوط به مانده متغیرهای پولی و اعتباری که در بخش گزیده آمارهای اقتصادی بخش پولی و بانکی از سایت بانک مرکزی منتشر میشود، مربوط به شهریور ماه 1402 است.

عدمدسترسی به دادههای بهروز سهم پول از نقدینگی در کنار تحولات سریع اقتصاد ایران، دستیابی به هدف پایش این نسبت که برآورد انتظارات تورمی و پیشبینی وضعیت تورم و نرخ ارز در کوتاهمدت است را از طریق دادههای بانک مرکزی دشوار میسازد. اما راهکار این مشکل چیست؟ عدمدسترسی به دادههای بهروز حجم پول و شبه پول در کل سیستم بانکی، ایده استفاده از دادههای در دسترس نمونهای از کل بانکهای کشور را مطرح میسازد.

آینده تورم

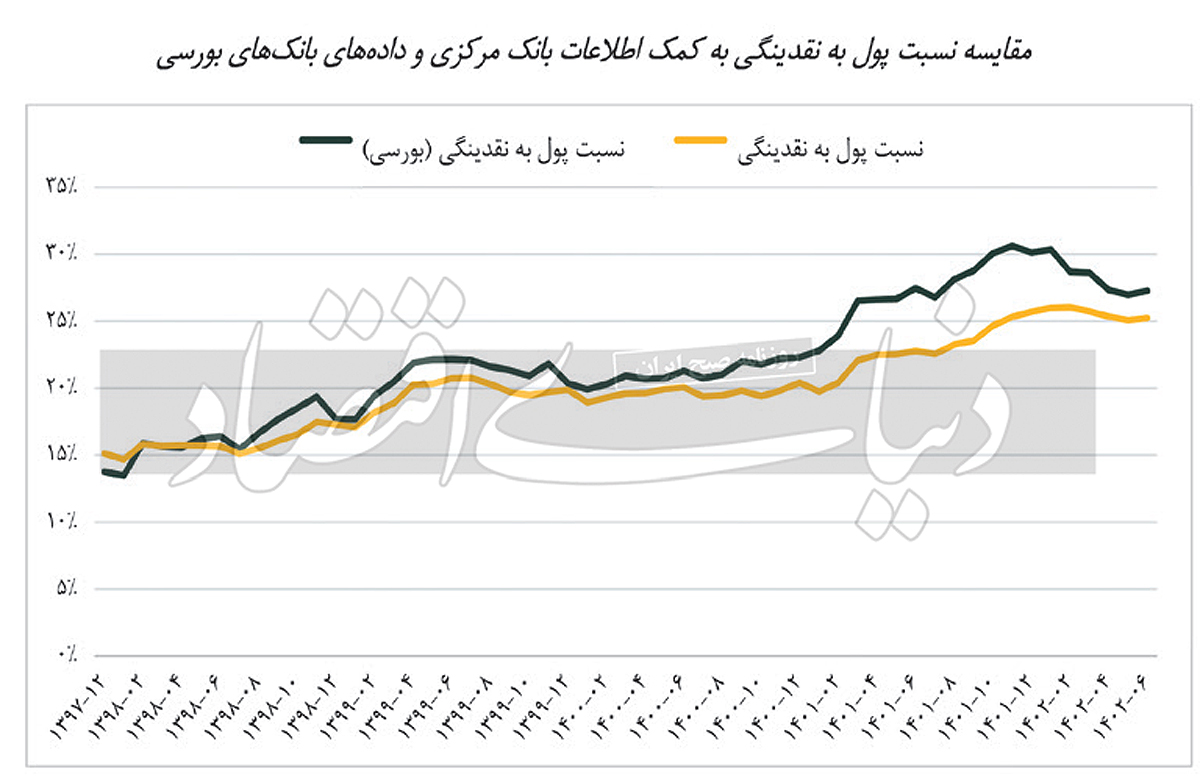

مجموع نقدینگی موجود در بانکهای بورسی دارای گزارشهای ماهانه شامل بانک ملت، تجارت، صادرات، پارسیان، پاسارگاد، پست بانک، خاورمیانه، سینا، اقتصاد نوین، دی، کارآفرین و ملل در شهریور ماه 1402 برابر با 3061 همت، معادل 43درصد از کل نقدینگی است. قبل از محاسبه نسبت پول به نقدینگی با استفاده از دادههای بانکهای بورسی، لازم است که شواهدی برای قابل اتکا بودن این نسبت ارائه شود. نسبت پول به نقدینگی کل کشور بر اساس دادههای بانک مرکزی در کنار نسبت محاسبهشده به کمک گزارشهای بانکهای بورسی، از اسفند 1397 تا شهریور 1402 در شکل بخش قبل ترسیم شده است که بیانگر رفتار کاملا مشابه این دو متغیر با ضریب همبستگی97 درصدی است. بنابراین میتوان از نسبت پول به نقدینگی به عنوان جایگزین مناسبی برای نسبت پول به نقدینگی کل کشور (که با تاخیر چندماهه اعلام میشود ) استفاده کرد.

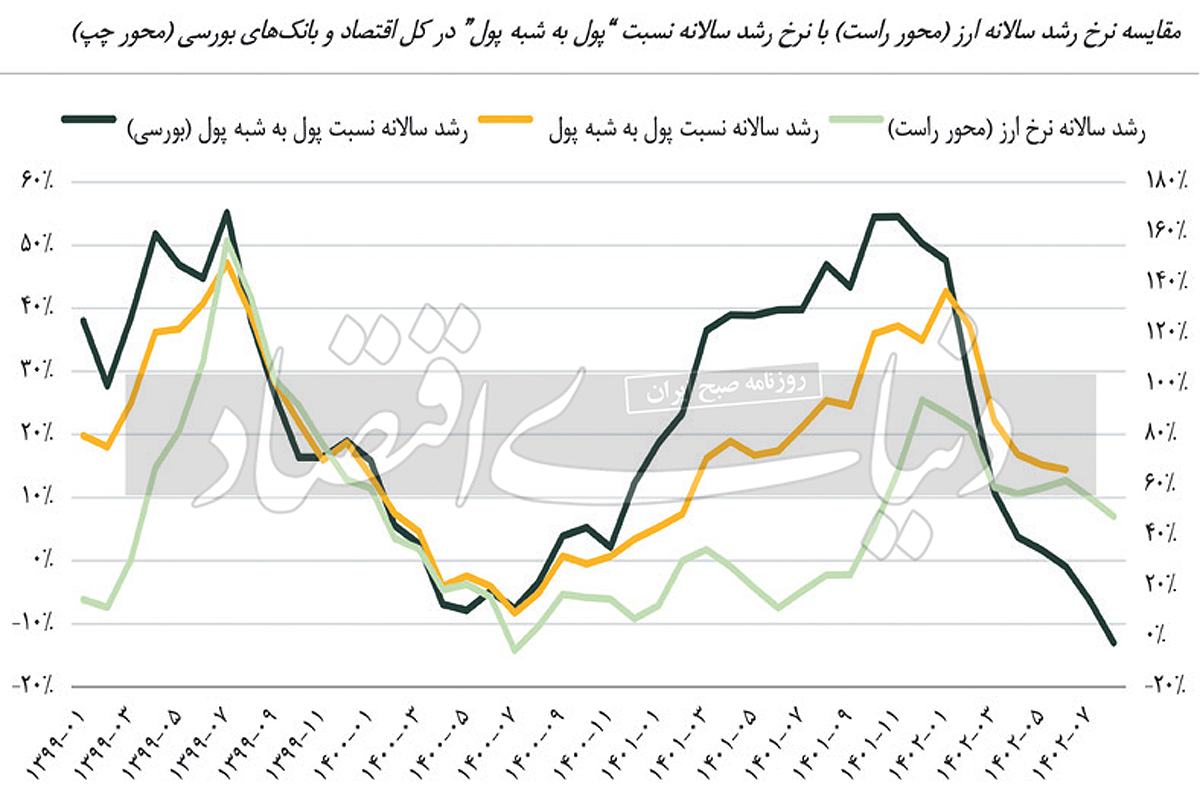

با توجه به آنچه بیان شد، نسبت شبه پول به پول در بانکهای بورسی، ضریب همبستگی یسیار بالایی با گزارش اصلی که توسط بانک مرکزی منتشر میشود دارد، در نتیجه از این نسبت میتوان به خوبی برای بررسی و پیشبینی انتظارات تورمی در آینده بهره جست. شکل زیر نرخ رشد سالانه (نقطه به نقطه ) ارز را از ابتدای سال 1399 تا آبان 1402 در کنار رشد سالانه نسبت «پول به شبه پول» در کل اقتصاد (به کمک دادههای بانک مرکزی که تا مرداد 1402 منتشر شده است ) و نسبت «پول به شبه پول» محاسبه شده به کمک گزارشهای ماهانه بانکهای بورسی نشان میدهد.

شکل پایین نشان میدهد که نرخ رشد سالانه نسبت «پول به شبه پول» از ابتدای سال 1402 کاهش چشمگیری داشته و به حدود منفی 13درصد رسیده است؛ همزمان با این تغییر، نرخ رشد سالانه ارز نیز کاهش یافته و انتظار داریم در صورتی که رشد سالانه نسبت «پول به شبه پول» در ماههای آتی افزایش نیابد، نرخ رشد سالانه ارز نیز کاهش بیشتری پیدا کند که متناظر با ثبات نرخ ارز در محدوده فعلی است. اما در صورتی که رشد سالانه نسبت «پول به شبه پول» در ماههای آتی افزایش یابد، افزایش مجدد نرخ ارز محتمل است؛ بنابراین پایش منظم نسبت «پول به شبه پول» به کمک گزارشهای ماهانه بانکهای بورسی میتواند به پیشبینی تحولات آتی اقتصاد و تصمیمات سرمایهگذاری کمک کند.

ثبت دیدگاه

مجموع دیدگاهها : 0در انتظار بررسی : 0انتشار یافته : ۰