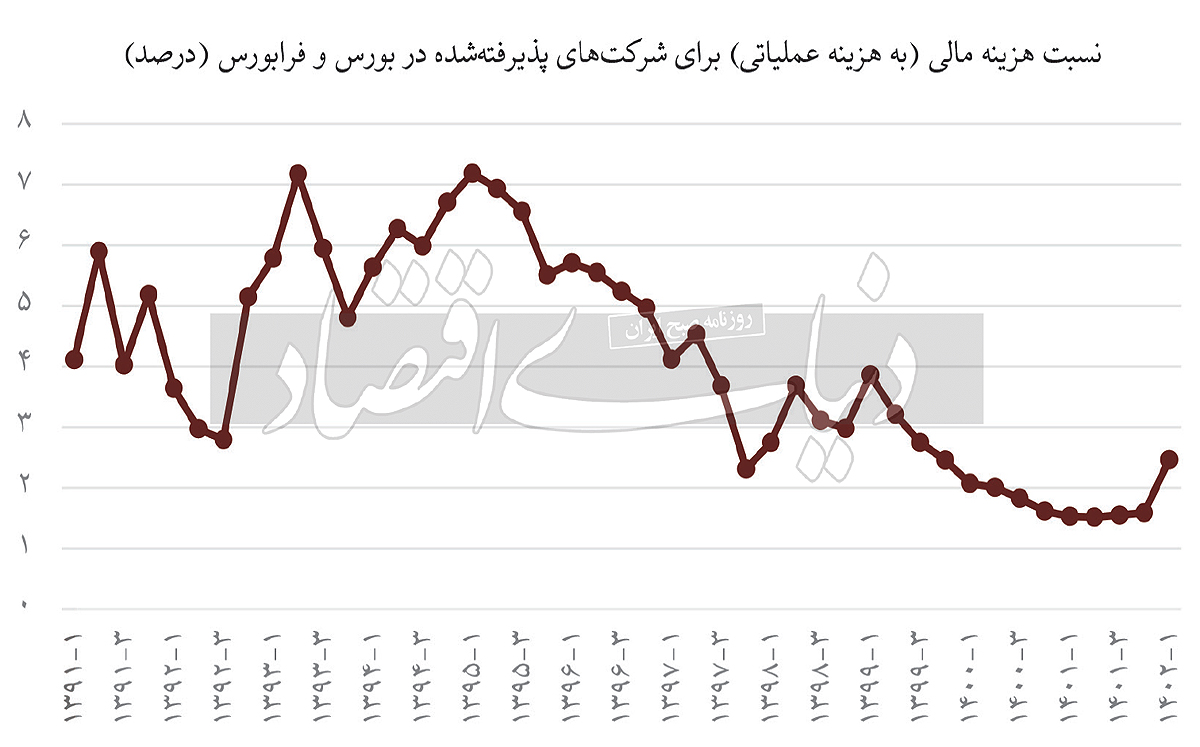

درحالیکه اتخاذ سیاست انقباضی و افزایش نرخ بهره اصلیترین ابزار کنترل تورم به شمار میروند، افزایش هزینه استقراض بنگاههای تولیدی همواره یکی از انتقادات اصلی به افزایش نرخ بهره سیاستی از سوی بانکهای مرکزی بوده است. از این منظر، سیاستگذار پولی همواره تحت فشار قرار دارد که افزایش نرخ بهره بر بخش واقعی اقتصاد و اشتغال اثر منفی بر جای میگذارد. بااینحال بررسی شواهد 407 شرکت بورسی در بازه 1390 تا 1401 نشان میدهد از سال 95 تا امروز، که نرخ بهره اسمی ثابت نگه داشته شده، نسبت هزینه مالی به هزینه عملیاتی همواره کاهشی بوده و از 7درصد به 1.5درصد تنزل یافته است.با اطمینان میتوان ادعا کرد که جایگاه ابزار نرخ بهره به عنوان ابزار کنترل نرخ تورم تثبیت شده است.

بر اساس نظریات اقتصادی و به اعتبار تجربه موفق بسیاری از کشورها، یکی از اصلیترین راهکارهای کنترل تورم افزایش نرخ بهره است. بااینحال این راهحل همواره به خاطر تاثیر منفی بر سطح تولید و اشتغال مذموم بوده و آماج انتقادات کارشناسی و رسانهای قرار گرفته است. در ایران نیز سیاستگذار پولی برای افزایش نرخهای بانکی همواره از این منظر تحت فشار بوده است که افزایش نرخهای سود بانکی میتواند اثر منفی در بخش تولیدی داشته باشد یا حتی آن را وارد رکود کند. پژوهشکده پولی و بانکی در یک گزارش سیاستی، با بررسی دادههای 407 شرکت بورسی بین سالهای 1390 تا فصل نخست 1402، میزان هزینهای که از جانب افزایش نرخ سود بانکی بر بخش حقیقی اقتصاد تحمیل میشود برآورد کرده است. یافتههای این گزارش نشان میدهد برخلاف باور عمومی، سهم هزینههای مالی از هزینه عملیاتی بنگاهها به کمتر از 2درصد رسیده است؛ درحالیکه این عدد در سال 1395 بالاتر از 7 ایستاده بود.

تصویر آماری تامین مالی در ایران

گزارش پژوهشکده پولی و بانکی نکات قابلتوجهی از آمار شرکتهای بورسی استخراج کرده است که تصویر دقیقتری نسبت به وضعیت بنگاهها در مقابل شبکه بانکی در اختیار ما قرار میدهد. بر این اساس، نسبت هزینه مالی به هزینه عملیاتی در بازه سالهای ۱۳۹۳ تا ۱۳۹۶که نرخ واقعی سود تسهیلات بانکی مثبت بوده، از دوره پیش و پس از این دوره بیشتر است. نکته مهم این است که بالا بودن نسبت هزینه مالی در این دوره با کاهش رشد شرکتهای وابستهتر به تسهیلات همراه نبوده، بلکه رشد این شرکتها در قیاس با شرکتهای دیگر نیز بیشتر بوده است. یکی دیگر از نکات مهم این گزارش این است که در بازه زمانی 1395 تا 1401، همزمان با ثابت نگه داشتن نرخ سود بانکی و افزایش تورم، روند نسبت هزینه مالی به هزینه عملیاتی روند کاهشی داشته و از بالای ۷درصد به زیر 1.5درصد رسیده است. در همین بازه زمانی، سهم هزینه مالی از سود عملیاتی نیز از بالای ۲۵درصد به زیر ۵درصد رسیده است.

افزایش نرخ سود بانکی در زمستان ۱۴۰۱، موجب شد سهم هزینه مالی از سود عملیاتی افزایش یابد و از 5.2درصد در سال ۱۴۰۱ به 6.2درصد برسد. درحالیکه ممکن است این افزایش نکته منفی تلقی شود، بررسی آمارها حاکی از آن است که متوسط این نسبت از سال ۱۳۹۱ تا بهار ۱۴۰۲ حدود 13.5درصد است و بهرغم این افزایش، همچنان سهم هزینه مالی از سود عملیاتی شرکتها بسیار پایینتر از روند بلندمدت است. از آنجا که درجه وابستگی صنایع مختلف، با توجه به ماهیت فرآیند تولید آنها، به تسهیلات بانکی متفاوت است، بدیهی است که افزایش نرخ سود تسهیلات بانکی بر صنایع با وابستگی بیشتر به تسهیلات، فشار بیشتری وارد میکند. براساس بررسی دادههای صورتهای مالی چند سال اخیر، سه صنعت دارویی، لاستیک و پلاستیک، و ماشینآلات و تجهیزات بیشترین وابستگی را به تسهیلات بانکی دارند.

بار مالی افزایش بهره چقدر جدی است؟

درحالیکه هنگام افزایش نرخ بهره معمولا به بار مالی سنگین آنها بر تولید اشاره میشود، این گزارش نشان میدهد به دلایل متعدد، در شرایط فعلی آثار منفی افزایش نرخ بهره کم و قابلاغماض است. در وهله نخست، نرخ واقعی سود بانکها در دورههای اخیر بهشدت منفی بوده و افزایش نرخ سود بانکی در بازه نرخ واقعی سود منفی هزینه قابلملاحظهای بر بنگاهها وارد نمیکند. در وهله دوم، درحالیکه سهم بانکها از تامین مالی بنگاههای تولیدی کاهش قابلتوجهی نداشته است، سهم هزینه مالی از سود عملیاتی نسبت به سال ۱۳۹۵ به یکسوم این نسبت در سال ۱۳۹۵ و نصف میانگین بلندمدت کاهش یافته است. در نهایت باید گفت براساس شواهد سالهای ۱۳۹۳ تا ۱۳۹۶ که نرخ واقعی سود مثبت بوده، افزایش نرخ سود بانکی با کاهش رشد شرکتهای وابسته به تسهیلات همراه نبوده و میتوان نسبت به آثار منفی افزایش نرخ سود بانکی در رشد تولید صنایع تشکیک ایجاد کرد.

هزینه بهره منفی برای تولید

یکی از نکاتی که کمتر مورد توجه کارشناسان قرار میگیرد، اثر منفی نرخ بهره منفی بر تولید است. در شرایطی که سطح تورم بالاست، پایین نگه داشتن نرخ سود بانکی میتواند تقاضای کاذب برای تسهیلات بانکی را تشدید و دسترسی شرکتهای تولیدی به تسهیلات را مختل کند. براساس آمار شرکتهای بورسی، در دورههایی که نرخ واقعی سود مثبت بوده، رشد تولید شرکتهای با محدودیت مالی – که وابستگی بیشتری به تسهیلات بانکی داشتند – در مقایسه با سایر شرکتها بهتر از دورههایی بوده که نرخ واقعی سود تسهیلات بانکی منفی بوده است.

این اتفاق میتواند به دلیل کاهش تقاضای سفتهبازی تسهیلات بانکی و افزایش دسترسی به تسهیلات بنگاهها در دوران نرخ واقعی سود مثبت باشد. لذا برای تعیین یا هدایت نرخ سود بانکی از مجاری مختلف، باید ملاحظات مربوط به اختلال در تخصیص تسهیلات بانکی در شرایط نرخ واقعی منفی سود بانکی وکماهمیت بودن بار هزینه مالی نرخ سود تسهیلات در شرایط فعلی لحاظ شود. به نظر میرسد توجه به این دو نکته مهم میتواند تا حد زیادی مسیر پیش روی سیاستگذار جهت بهبود وضعیت نظام بانکی، کنترل تورم و رشد بنگاههای کشور را تعیین کند.

ثبت دیدگاه

مجموع دیدگاهها : 0در انتظار بررسی : 0انتشار یافته : ۰